الأسواق تتفاعل مع بيانات الوظائف غير المبشرة؛ المستهلكون يقودون سياراتهم فارغة

يبدو أن سوق الأسهم قد استسلمت لقائمة متزايدة من البيانات الاقتصادية الضعيفة. فقد هبطت مؤشرات الأسهم الرئيسية بشكل كبير هذا الأسبوع، بما في ذلك يوم الجمعة في أعقاب تقرير الوظائف في أغسطس/آب.

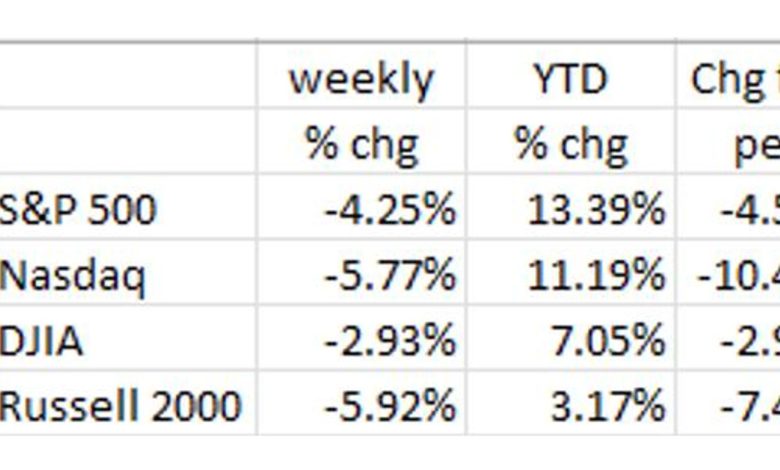

تحولت معنويات المتداولين الآن من شراء الأسهم الصغيرة إلى بيعها (لاحظ أن مؤشر راسل 2000 انخفض بنحو -6٪ هذا الأسبوع). الأسهم الصغيرة هي آخر ما يتم شراؤه في ارتفاع السوق، وأول ما يتم بيعه مع تحول المشاعر من “المخاطرة” إلى “عدم المخاطرة”. لكن الأسهم الصغيرة لم تكن الخاسر الوحيد حيث عانت مساحة التكنولوجيا. فقد خسر مؤشر ناسداك الثقيل في مجال التكنولوجيا -5.77٪ على مدار الأسبوع مع انخفاض كل من الأسهم السبعة الرائعة خلال الأسبوع (-5.5٪ باستخدام متوسط بسيط) والآن انخفض بنحو -15٪ من القمم التي بلغتها قبل 30-45 يومًا فقط. انخفضت شركة Nvidia، على وجه الخصوص، بأكثر من -20٪ من ذروتها التي بلغتها قبل تسعة أيام تداول فقط (23 أغسطس)ر). كما يظهر في الجدول، يبدو أن الإزهار قد انقطع عن الوردة!

يبدو أن أغلب البيانات الواردة تشير إلى أن الاقتصاد لم يدخل مرحلة الركود بعد، ولكنه يتباطأ بشكل ملحوظ. وكما أشرنا في المدونات السابقة، فإن مثل هذه الاتجاهات لا تتوقف فجأة عند الحياد أو تنعكس من تلقاء نفسها دون حدوث حدث خارجي أو تغيير في السياسة الاقتصادية.

الوظائف

الجمعة (6 سبتمبر)ذ) بلغ عدد الوظائف غير الزراعية +142 ألف وظيفة، وهو ما يقل عن التقديرات الإجماعية التي بلغت +165 ألف وظيفة. ومع ذلك، انخفض معدل البطالة U3 بنسبة 0.1 نقطة مئوية من 4.3% إلى 4.2%. وبدون الإضافة التلقائية من نموذج المواليد/الوفيات، لكان هذا الرقم يقترب من خط الصفر، أو حتى سلبيا. (ملاحظة: يضيف مكتب إحصاءات العمل حوالي +100 ألف وظيفة شهريا على أساس اتجاه طويل الأجل لنمو الشركات الصغيرة التي لا يتم مسحها في تقرير الوظائف الشهري. وهذا الاتجاه غير حساس للظروف الاقتصادية المتغيرة.) والأسوأ من ذلك، خفضت مراجعات الأشهر السابقة -86 ألف وظيفة من يونيو ويوليو. وقد تم تحذير الأسواق المالية من خلال مسح الوظائف الشاغرة ودوران العمالة (JOLTS) وتقرير الوظائف الصادر عن ADP في وقت سابق من الأسبوع. وعلى مدار الأسبوع، عانت أسواق الأسهم. فحتى يوم الخميس، انخفض مؤشر S&P 500 بنحو -2.6%. ثم جاء تقرير الوظائف يوم الجمعة، وبدأت عمليات البيع على محمل الجد.

أشارت بيانات JOLTS الصادرة يوم الأربعاء إلى انخفاض فرص العمل. يوضح الرسم البياني نسبة فرص العمل إلى عدد العاطلين عن العمل. لاحظ أنه باستثناء الوباء، عند 1.07، فإن هذه النسبة هي الأدنى منذ عام 2018، مما يشير إلى أن الوظائف بدأت في النضوب. ولا يبدو أن الاتجاه الهبوطي سيتوقف في أي وقت قريب.

لقد أخبرنا رئيس بنك الاحتياطي الفيدرالي جيروم باول في أوقات مختلفة أن هذه النسبة مهمة وأن لجنة السوق المفتوحة الفيدرالية تركز عليها.

بالإضافة إلى التحذيرات التي وردت في تقرير JOLTS، كان ينبغي لأسواق الأسهم أن تستعد لتقرير وظائف أقل من ممتاز حيث جاءت أرقام الوظائف الصادرة عن ADP، والتي تم الإبلاغ عنها يوم الأربعاء، أقل من +99 ألفًا، وهو ما يقل كثيرًا عن التوقعات الإجماعية البالغة +145 ألفًا. كان هذا أضعف تقرير ADP منذ يناير 2021، وكما أشرنا سابقًا، تدهور عدد الوظائف الشاغرة بسرعة. لم نشهد حتى الآن ارتفاعًا في بيانات مطالبات البطالة الأولية الأسبوعية، لكننا نعتقد أن هذا قادم.

· لا يزال أصحاب العمل يخزنون العمالة بعد تجربة 2022-2023 التي تلخصت في عدم القدرة على شغل الوظائف الشاغرة. ولكن مع تزايد صعوبة تحقيق الأرباح، سوف يتوقف هذا الاحتكار.

· وفقًا لشركة Challenger Gray and Christmas المتخصصة في إعادة توظيف العمال، ارتفعت حالات التسريح في أغسطس إلى ما يقرب من 76000 (وهو أعلى رقم في أي أغسطس منذ تفشي كوفيد 19 في عام 2020 وأغسطس 2009 قبل ذلك). وهذا العدد من حالات التسريح أعلى بنسبة 33% من المتوسط في أغسطس. بالإضافة إلى ذلك، أشارت Challenger إلى أن وتيرة التوظيف كانت الأبطأ منذ عام 2004.

· نظرًا لفترة المسح التي أجراها مكتب إحصاءات العمل في أغسطس، فإن الارتفاع في حالات التسريح، كما لاحظت تشالنجر، لا يبدو أنه تم تضمينه في بيانات الوظائف الصادرة عن مكتب إحصاءات العمل. ونلاحظ أن المراجعات السلبية الكبيرة لشهري يونيو ويوليو تشير إلى ضعف سوق العمل. ومن المرجح أن تظهر حالات التسريح هذه، كما لاحظت تشالنجر، في تقرير الوظائف الصادر في سبتمبر.

· أظهر مسح الأسر الشقيق، الذي يتم من خلاله حساب معدلات البطالة، نموًا في الوظائف بلغ +168 ألف وظيفة، وكان ذلك كافيًا لخفض معدل البطالة U3 إلى 4.2% من 4.3%. ومع ذلك، إذا نظرنا بعمق أكثر، فسوف نجد ما يلي:

- من بين تلك الزيادة البالغة 168 ألف وظيفة، كان هناك 264 ألف وظيفة “بدوام جزئي لأسباب اقتصادية”، وهو ما يعني أن العمل بدوام كامل كان مرغوبًا فيه، ولكنه لم يكن متاحًا.

- في يوليو، بلغ رقم PTFER +346 ألفًا، وأظهرت أرقام يوليو وأغسطس أكبر زيادة في شهرين في هذا العدد منذ أبريل ومايو 2020! ونتيجة لذلك، ارتفع معدل البطالة الأكثر شمولاً U6 إلى 7.9% من 7.8%، وهو أعلى مستوى له منذ أكتوبر 2021. ومن الواضح أن عدد الوظائف بدوام كامل أقل من الطلب عليها.

- ارتفع عدد الأشخاص الذين يشغلون أكثر من وظيفة واحدة لأنهم لا يستطيعون العثور على عمل بدوام كامل بمقدار 65 ألفًا في أغسطس بعد ارتفاعه بمقدار 133 ألفًا في يوليو. وهم يمثلون الآن أكثر من 5% من القوة العاملة، ووفقًا لمؤسسة روزنبرج للأبحاث، فإن هذا هو أعلى رقم منذ الركود الكبير.

- وبالإضافة إلى ذلك، ارتفعت أعداد العاملين لحسابهم الخاص، أي أولئك الأشخاص الذين يتولون بعد تسريحهم من وظائفهم أعمالاً “استشارية” لتغطية نفقاتهم، بنحو 425 ألفاً خلال الفترة من يوليو/تموز إلى أغسطس/آب. وهذه علامة أخرى على الضغوط التي تواجهها سوق العمل.

- تذكر أن مكتب إحصاءات العمل يحسب الوظائف بدوام كامل وبدوام جزئي على نفس المنوال. ولكن من الواضح أن الأمر ليس كذلك. ففي أغسطس/آب، وفقًا لمسح الأسر، انخفضت الوظائف بدوام كامل بمقدار 438 ألفًا وزاد عدد أصحاب الوظائف المتعددة بمقدار 65 ألفًا بعد أن زاد بمقدار 133 ألفًا في يوليو/تموز.

- انخفضت العمالة بدوام كامل، كما تم إحصاؤها في مسح الأسر في أغسطس، بنسبة -0.8% عن العام السابق. ووفقًا لمؤسسة روزنبرج للأبحاث، في فترات الركود الثمانية التي ترجع إلى عام 1970، كان فقدان العمالة بدوام كامل بهذا الحجم مرتبطًا بالركود بنسبة 100% من الوقت.

- إذا نظرنا إلى مخطط التغيرات في التوظيف حسب القطاع، فسوف نجد أن قطاعات النمو الرائدة هي القطاعات المعتادة: 1) الترفيه والضيافة، 2) الرعاية الصحية والمساعدة الاجتماعية، 3) البناء، و4) الحكومة.

- من ناحية أخرى، خسر قطاع التصنيع 24 ألف وظيفة. وقد كتبنا في مدونات سابقة أننا نعتقد أن قطاع التصنيع يمر بالفعل بحالة ركود. ويبدو أن مثل هذه الخسائر في الوظائف تشكل إضافة رائعة إلى العملية.

- حتى قطاع التكنولوجيا المزدهر سجل خسارة صافية قدرها -7 آلاف وظيفة في بيانات شهر أغسطس.

- خسر قطاع التجزئة 11 ألفًا، مما يعزز وجهة نظرنا بأن المستهلك كان يشد أحزمة محفظته، خاصة مع انخفاض معدل الادخار إلى 2.9% من 4.4% المنخفض بالفعل قبل عام. قبل الوباء، كما هو موضح في الرسم البياني أدناه، كان هذا الرقم في نطاق 6%-8%. وهذا يعني أنه مع انكماش الوظائف بدوام كامل وانخفاض معدل الادخار إلى أدنى مستوياته، فإن نمو الاستهلاك سيكون في أعلى مستوياته.

التوقعات

تلعب التوقعات دوراً كبيراً في إنفاق المستهلك. فإذا كان المستهلك واثقاً من نمو دخله، فسوف ينفق بحرية أكبر. ومن ناحية أخرى، إذا كانت توقعات الدخل منخفضة، فربما لا تكون كذلك. يوضح الرسم البياني أدناه، المأخوذ من تقرير ثقة المستهلك لجامعة ميشيغان، أن توقعات الدخل عند الحد الأدنى وكانت في انخفاض خلال العام الماضي؛ وهو أمر غير مشجع للغاية لنمو الناتج المحلي الإجمالي في المستقبل. وعادة ما يكون فقدان الوظائف في قطاع التجزئة علامة على ضعف المستهلك.

الناتج المحلي الإجمالي

يبلغ معدل النمو السنوي لبنك الاحتياطي الفيدرالي في أتلانتا للربع الثالث (من يوليو إلى سبتمبر) حاليًا 2.1%. وينطبق نفس الشيء على توقعات بنك الاحتياطي الفيدرالي في سانت لويس. في الربع الثاني، نما الناتج المحلي الإجمالي بمعدل 3% بسبب قوة المستهلك إلى حد كبير. وفي يوليو وأغسطس، واصل المستهلك الإنفاق، مما أدى إلى خفض معدل الادخار إلى 2.9%. ومع ذلك، وكما ذكر أعلاه، فإن توقعات المستهلكين لنمو الدخل منخفضة، ومع استنفاد المدخرات وبحث المستهلكين في المقام الأول عن الصفقات، نتوقع تباطؤًا كبيرًا في نمو الناتج المحلي الإجمالي في الربع الرابع. في أحدث كتاب بيج لبنك الاحتياطي الفيدرالي (ملخص لوجهات نظر الأعمال)، أشارت القصص إلى أن تسع مناطق من مناطق الاحتياطي الفيدرالي الاثنتي عشرة كانت تشهد نموًا أبطأ بكثير وحتى بعض الانكماش.

بالإضافة إلى ذلك، شهدت العديد من اقتصادات العالم، وخاصة الصين، تباطؤًا كبيرًا في النمو الاقتصادي، ونتيجة لذلك، تباطأت الصادرات الأمريكية بينما كان المستهلك الأمريكي لا يزال في نوبة إنفاق. كما أن الميزان التجاري السلبي الناتج عن ذلك (الواردات> الصادرات) يشكل أيضًا عاملًا سلبيًا في حساب الناتج المحلي الإجمالي. وبالتالي، نتوقع أن يكون الناتج المحلي الإجمالي في الربع الثالث (في نطاق 1% إلى 2%) أقل من معدل النمو البالغ 3% في الربع الثاني، وأن يكون الربع الرابع أقل من ذلك.

بنك الاحتياطي الفيدرالي

مع تراجع التضخم بالفعل، واستنزاف المستهلكين الأميركيين، أصبح من المؤكد تقريباً أن بنك الاحتياطي الفيدرالي سوف يخفض أسعار الفائدة في اجتماعه الأسبوع المقبل. والسؤال الوحيد المتبقي هو ما إذا كان الخفض سوف يكون بمقدار 25 أو 50 نقطة أساس (أي 0.25 أو 0.50 نقطة مئوية) في سعر الفائدة على الأموال الفيدرالية (الذي يبلغ حالياً 5.25%-5.50%). لذا فإن الخفض بمقدار 25 نقطة أساس أمر مؤكد، وتتراوح احتمالات السوق لخفض بمقدار 50 نقطة أساس في نطاق 35%. وبطبيعة الحال، قد تغير البيانات الواردة هذه الاحتمالات. ونحن نرى أن بنك الاحتياطي الفيدرالي متأخر عن المنحنى وينبغي له أن يخفض أسعار الفائدة بمقدار 50 نقطة أساس. ولكن إذا كان علينا أن نراهن، فسوف نصل إلى 25 نقطة أساس. ويوضح الرسم البياني أن السلع المعمرة تعاني بالفعل من الانكماش. وكما أشرنا سابقاً، فإن الاتجاهات لا تنعكس بطريقة سحرية دون سبب.

الأفكار النهائية

واجهت سوق الأسهم بعض المشاكل هذا الأسبوع (انتهى في 6 سبتمبر)ذ)، مع انخفاض المؤشرات الرئيسية بنسبة -3% إلى -6%. كما انخفضت أسهم شركة إنفيديا، الشركة الرائدة في مجموعة Magnificent 7، بنحو -14% خلال الأسبوع بعد تقديم تقرير رائع للربع الثاني، ولكن على ما يبدو لم يكن جيدًا بما يكفي لتلبية توقعات الأسواق المرتفعة. على أي حال، يبدو أن ازدهار الأسهم قد انتهى، على الأقل حتى تجد الأسواق موضوعًا جديدًا لإثارة حماس المستثمرين (يبدو أن الذكاء الاصطناعي أصبح من الماضي الآن).

يبدو أن تقرير الوظائف أظهر زيادة لائقة عند 142 ألف وظيفة. ولكن هذا الرقم كان أقل من الإجماع (165 ألف وظيفة)، كما أن تعديلات الأشهر السابقة (-86 ألف وظيفة) أثارت قلق وول ستريت. وبالإضافة إلى ذلك، ورغم عدم ظهورها بعد في بيانات طلبات البطالة الأسبوعية الرسمية، فإن بيانات شركة تشالنجر لإعادة التوظيف أشارت إلى ارتفاع حالات تسريح العمال في أغسطس/آب، وتباطأ التوظيف إلى أدنى مستوى له في عشرين عاماً!

في حين انخفض معدل البطالة U3 من 4.3% إلى 4.2% (وهي أخبار جيدة عادة)، ارتفع معدل U6 إلى 7.9% من 7.8%. ومعدل U3 مضلل إلى حد ما لأن مكتب إحصاءات العمل يعتبر الوظائف بدوام جزئي مساوية للوظائف بدوام كامل. وحقيقة أن الوظائف بدوام كامل انخفضت بنحو 1% عن العام الماضي لا تؤثر على بيانات مكتب إحصاءات العمل لأنها حلت محلها وظائف بدوام جزئي. ويعمل العديد من الناس بدوام جزئي لأن الوظائف بدوام كامل غير متاحة. بالإضافة إلى ذلك، يتزايد عدد شاغلي الوظائف المتعددة. وكلا الاتجاهين يمثلان علامات واضحة على التوتر في سوق العمل المهمة للغاية. وربما كانت هذه هي الأسباب الكامنة وراء الهبوط الأخير في أسواق الأسهم.

خسر قطاع التصنيع 24 ألف وظيفة في أغسطس (وهو ما يزيد من مصداقية وجهة نظرنا بأن التصنيع في حالة ركود بالفعل)، وانخفضت وظائف التجزئة بنحو 11 ألف وظيفة، وحتى الوظائف في مجال التكنولوجيا تقلصت (7 آلاف وظيفة).

في حين كان المستهلك الأميركي في حالة من الإسراف في الإنفاق، اختفت التوقعات بنمو الدخل. وهذا، إلى جانب استنفاد المدخرات وارتفاع معدلات التخلف عن سداد الائتمان، يقودنا إلى الاعتقاد بأن الناتج المحلي الإجمالي في الربع الثالث سوف يكون أقل كثيراً من معدل النمو الذي بلغ 3% في الربع الثاني.

وأخيرا، سيعقد بنك الاحتياطي الفيدرالي اجتماعا قريبا (17-18 سبتمبر/أيلول). وقد أحرزنا تقدما جيدا فيما يتصل بالتضخم، وكما ناقشنا في مدونات سابقة، فإن التأثير المتأخر الناجم عن انخفاض الإيجارات (وانكماشها) سوف يستمر في دفع التضخم إلى الانخفاض حتى نهاية العام. والواقع أننا نعتقد أننا قد نشهد بعض الانكماش في عام 2025. وفي حين نعتقد أن بنك الاحتياطي الفيدرالي تأخر كثيرا في تنفيذ سيناريو خفض أسعار الفائدة (فقد خفضت كندا بالفعل سعر الفائدة المعادل لأموال بنك الاحتياطي الفيدرالي بمقدار 75 نقطة أساس)، فإننا إذا كنا نراهن، فسوف نراهن على خفض أسعار الفائدة بمقدار 25 نقطة أساس، وليس 50 نقطة أساس. لماذا؟ لأن أرقام التضخم السنوية لا تزال أعلى من 2% (هسهس ــ الأرقام السنوية لثلاثة أشهر أقل الآن من 2%)، ويبدو أن بنك الاحتياطي الفيدرالي هذا ينظر إلى الوراء.

(ساهم جوشوا بارون ويوجين هوفر في هذه المدونة.)