الوظائف تم تعديلها بعيدًا – بنك الاحتياطي الفيدرالي المتساهل

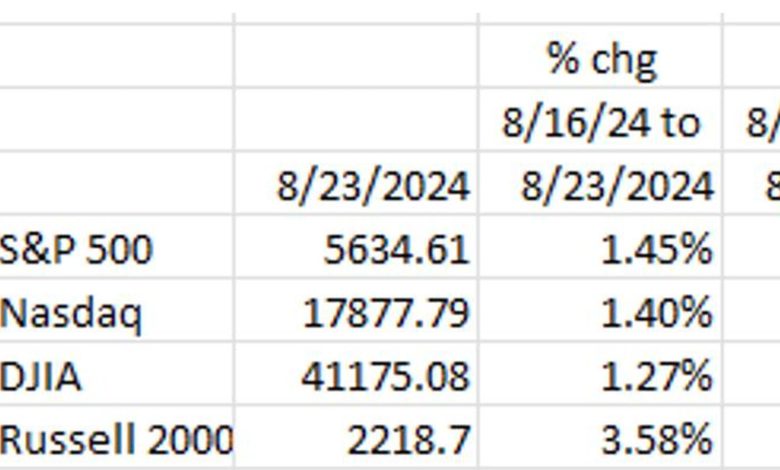

لعدة أسابيع، كانت الأسواق المالية تتطلع إلى خطاب رئيس بنك الاحتياطي الفيدرالي باول في جاكسون هول، على أمل أن يكتسب بعض المنظور حول ما ينتظر أسعار الفائدة في المستقبل. وقد حدث المزيد من القلق يوم الأربعاء عندما تم تعديل قوائم الرواتب غير الزراعية (الوظائف) بشكل حاد إلى الأسفل بمقدار -818 ألفًا (انظر أدناه). لإظهار القلق في مجال الأسهم، اعتبارًا من إغلاق العمل يوم الخميس (22 أغسطس)اختصار الثاني), ظلت المتوسطات الرئيسية ثابتة خلال الأسبوع (العمود الأوسط من الجدول).

في يوم الجمعة، عندما ألقى رئيس مجلس الاحتياطي الفيدرالي جيروم باول خطابًا متشددًا، احتفلت الأسواق، وخاصة الأسهم الصغيرة. لاحظ أن مؤشر راسل 2000 ارتفع بنسبة 0.38% خلال الأسبوع يوم الخميس، لكنه أنهى يوم الجمعة مرتفعًا بنسبة 3.58%. كما أن إلقاء نظرة على الجدول يخبرنا بما يلي:

- أغلق مؤشر داو جونز عند مستوى أقل بقليل من أعلى مستوى له على الإطلاق عند 41191.08 نقطة والذي سجله في 17 يوليو.ذ (العمود أقصى اليمين).

- ويقترب مؤشر S&P 500 أيضًا من تسجيل مستوى قياسي مرتفع آخر (5667.20).

- مؤشر ناسداك للتكنولوجيا الثقيلة، على الرغم من ارتفاعه خلال الأسبوع، لا يزال منخفضًا بأكثر من -4% عن مستواه في 10 يوليو.ذ ذروة، مما يشير إلى أن الحماس تجاه أسهم التكنولوجيا آخذ في التلاشي.

- إن إلقاء نظرة على الجدول التالي (Magnificent 7) يوضح سبب تأخر مؤشر ناسداك الذي يعتمد على التكنولوجيا وابتعاده عن أعلى مستوياته القياسية بأكثر من -4%. لاحظ أن إنفيديا (NVDA) هي الوحيدة من بين الشركات السبع التي أغلقت عند مستوى مرتفع جديد يوم الجمعة، في حين لا تزال شركات مثل MSFT وAMZN وTSLA وGOOG منخفضة بأرقام مزدوجة عن ذروتها في يوليو. يشير المتوسط البسيط لجميع الشركات السبع إلى أنها لا تزال أقل بنحو -8% عن ذروات يوليو. من الواضح أن معنويات السوق تحولت بعيدًا عن “التكنولوجيا”.

ماذا حدث لتلك الوظائف؟

قبل خطاب باول، والذي ربما كان له تأثير كبير عليه، يوم الأربعاء 21 أغسطس/آبشارعأعلن مكتب إحصاءات العمل (BLS) أنه قام بمراجعة أرقام الوظائف غير الزراعية بالخفض بمقدار -818000 للفترة السنوية المنتهية في مارس 2024. وهذا يمثل انخفاضًا بنسبة -28٪ في عدد الوظائف التي تم إنشاؤها خلال تلك الفترة التي تبلغ 12 شهرًا، مما يقلل من مكاسب الوظائف الشهرية بمقدار -68000 وظيفة شهريًا. كان هذا أكبر تعديل هبوطي لأي عام منذ عام 2009 أثناء الركود الكبير. تجدر الإشارة أيضًا إلى أن التعديل الهبوطي بمقدار -306000 وظيفة حدث في أغسطس الماضي للفترة من أبريل 2022 إلى مارس 2023.

لماذا أجريت مثل هذه المراجعات الضخمة خلال العامين الماضيين؟ السبب الأكثر ترجيحًا هو إضافة نموذج الميلاد/الوفاة. قد يتساءل المرء: “ما هو نموذج الميلاد/الوفاة وما هو الأساس المنطقي لإدراجه في حسابات الوظائف الشهرية؟”

إن أرقام الرواتب غير الزراعية الشهرية تأتي من مسح شهري للشركات الكبيرة والمتوسطة الحجم. وفي تسعينيات القرن العشرين، تم الضغط على الشركات الصغيرة، التي يُعتقد أنها قلب وروح المشهد التجاري الأمريكي، لكي يتم تضمينها في المسح. لذا، جمع الأشخاص في مكتب إحصاءات العمل البيانات وبنوا نموذجًا خلص إلى أن نمو الاقتصاد الأمريكي وعدد الشركات الصغيرة يسيران جنبًا إلى جنب. واليوم، يضيف مكتب إحصاءات العمل ببساطة رقم الاتجاه هذا (المعدل موسميًا) كل شهر إلى مسح الشركات الكبيرة والمتوسطة الحجم. ويبلغ هذا الرقم ما بين 75000 و125000 وظيفة شهريًا. إنه مجرد خط اتجاه ممتد، وعلى حساب المسح، لا يتأثر بالظروف الاقتصادية الحالية.

بالطبع، هناك بيانات السوق التي تعطينا فكرة عن صحة الشركات الصغيرة، مثل مستوى إفلاس الشركات الذي ارتفع حاليًا بنسبة +52% عن العام السابق ويقترب الآن من أعلى مستوياته في عشر سنوات، أو عدد الشركات الجديدة التي انخفضت بنسبة -11.5% على أساس سنوي. من المفترض أن يكون لهذه البيانات تأثير على الإضافة الخاصة بالمواليد/الوفيات، ولكن ليس لها تأثير.

على أساس شهري، عندما يقوم مكتب إحصاءات العمل بإجراء مسح التوظيف للشركات الكبيرة والمتوسطة الحجم، فإنه يقوم أيضًا بإجراء مسح للأسر فيما يتعلق بالتوظيف. يُطلق على هذا المسح اسم مسح الأسر، ويُستخدم لحساب معدل البطالة. إن حقيقة ارتفاع معدل البطالة من 3.4٪ في أبريل 2023 إلى 4.3٪ في يوليو الماضي هي مؤشر آخر على أن سوق العمل ليست قوية كما يُعتقد عمومًا. بالإضافة إلى ذلك، كانت هناك مؤشرات أخرى تُظهر تباطؤ سوق العمل، مثل مسح الوظائف الشاغرة ودوران العمالة الشهري الذي يجريه مكتب إحصاءات العمل (JOLTS) والذي أظهر تباطؤًا سريعًا في الوظائف الشاغرة، وإطالة الوقت للعثور على وظيفة جديدة بمجرد تسريح الموظف، وارتفاع عدد حالات التسريح كما وثقته شركة التوظيف Challenger Gray and Christmas شهريًا.

بطبيعة الحال، تشكل الوظائف مقياسًا رئيسيًا في تقييم صحة الاقتصاد. وكما ذكرنا أعلاه، أكد رئيس بنك الاحتياطي الفيدرالي باول الآن أن البنك سيبدأ في خفض أسعار الفائدة في اجتماعه في سبتمبر. وفي وقت كتابة هذا التقرير، تعتقد الأسواق أن خفض أسعار الفائدة بمقدار 25 نقطة أساس هو رهان مؤكد مع خفضها بمقدار 50 نقطة أساس الآن بنسبة 33٪. هناك العديد من إصدارات البيانات الرئيسية بين الآن واجتماع بنك الاحتياطي الفيدرالي في سبتمبر والتي ستلعب بالتأكيد دورًا في قرار تحديد أسعار الفائدة (سواء 25 أو 50 نقطة أساس) بما في ذلك تقارير الوظائف في أغسطس، وتقرير JOLTS، وإصدارات مؤشر أسعار المنتجين ومؤشر أسعار المستهلك.

بنك الاحتياطي الفيدرالي

أشارت قراءة محضر اجتماع بنك الاحتياطي الفيدرالي في يوليو/تموز، الذي صدر يوم الأربعاء، إلى مناقشة خفض أسعار الفائدة، واعتبر مراقبو بنك الاحتياطي الفيدرالي أن المحضر كان الأكثر تيسيرًا منذ فترة طويلة، على الأقل منذ عام 2021. لذا، كان من المتوقع أن يعد باول الأسواق لخفض أسعار الفائدة في ندوة بنك الاحتياطي الفيدرالي في جاكسون هول (إعادة تقييم فعالية وانتقال السياسة النقديةوهذا هو بالضبط ما فعله، أي أنه مهد الطريق لتحرك كبير في أسعار الفائدة نحو المستوى “المحايد” الذي حدده بنك الاحتياطي الفيدرالي (2.75%). وفي خطابه، قال إن الوقت قد حان لخفض أسعار الفائدة، وأن ثقته في أن التضخم يسير على مسار مستدام عند 2% قد نمت، وأن المهمة الأخرى التي يضطلع بها بنك الاحتياطي الفيدرالي، وهي تشغيل العمالة، سوف تنتقل إلى دائرة الضوء.

يوضح الرسم البياني أن سوق السندات توقعت هذه الخطوة مع انخفاض عائد سندات الخزانة لمدة 10 سنوات من 4.28% في أواخر يوليو إلى أقل بقليل من 3.80% يوم الجمعة (23 أغسطس).ر)، بإجمالي تحرك هبوطي قدره 48 نقطة أساس (0.48 نقطة مئوية). ولأن بنك الاحتياطي الفيدرالي يرى أن “الحياد” يعني معدل أموال بنك الاحتياطي الفيدرالي عند 2.75%، فإننا نتوقع أن نرى عائد سندات الخزانة لأجل 10 سنوات ينخفض بمقدار 100 نقطة أساس أخرى على الأقل (نقطة مئوية كاملة) بحلول منتصف عام 2025، أو قبل ذلك، اعتمادًا على البيانات الاقتصادية الواردة.

بعض الملاحظات الاقتصادية

لقد أكدت المدونات السابقة أن بنك الاحتياطي الفيدرالي “متخلف عن الركب” عندما يتعلق الأمر بخفض أسعار الفائدة. وذلك بسبب الفترات الطويلة بين تغيير السياسة النقدية وتأثيرها على الاقتصاد. إن التخلف عن السداد هو دائما أول علامة على المتاعب. تُظهر المخططات البيانية الاتجاه المتزايد للتخلف عن السداد حسب الفئة العمرية لبطاقات الائتمان وقروض السيارات. تُظهر الخطوط المنقطة أن التخلف عن السداد بالنسبة لبعض الفئات العمرية يقترب من ذروته خلال فترة الركود العظيم!

ومن الجدير بالذكر أيضًا أن معدل النمو في الاستهلاك، كما تشير مبيعات التجزئة (+1.0% في يوليو/تموز) قد تجاوز بكثير نمو الدخل، مما أدى إلى انخفاض المدخرات. يقع معدل الادخار في منتصف النطاق 3% بينما كان أعلى من 8% قبل الوباء. لا يمكن أن ينخفض كثيرًا. ومع قيام المزيد من المستهلكين باستغلال بطاقات الائتمان الخاصة بهم إلى أقصى حد، ومع استمرار ارتفاع معدلات التخلف عن السداد، ستكون النتيجة الحتمية تباطؤًا كبيرًا في الإنفاق. وهذا يؤثر على تجار التجزئة مما يؤدي إلى تسريح العمال مما يؤدي إلى انخفاض الدخل بشكل أكبر (حلقة مفرغة). تواجه البنوك حاليًا ارتفاع معدلات التخلف عن سداد القروض، وارتفاع معدلات البطالة لن يؤدي إلا إلى تفاقم الوضع. وارتفاع معدلات التخلف عن السداد هو علامة واضحة على وجود مشكلة في المستقبل.

المؤشرات الرائدة

انخفضت مؤشرات مجلس المؤتمرات الاقتصادية الرائدة (LEI) مرة أخرى في يوليو (-0.6%). انخفض هذا المؤشر الآن بنسبة -15.3% عن ذروته. يوضح الرسم البياني، الذي يعود تاريخه إلى ستينيات القرن العشرين، أنه في 100% من الوقت، عندما تنخفض مؤشرات مجلس المؤتمرات الاقتصادية الرائدة بهذا القدر، يحدث الركود.

العقارات التجارية

يوضح الرسم البياني التالي معدلات التخلف عن السداد لجميع الأوراق المالية المدعومة بالرهن العقاري التجاري (CMBS)

صندوق iShares CMBS المتداول في البورصة

الأفكار النهائية

استجابت الأسواق المالية بشكل إيجابي لخطاب رئيس مجلس الاحتياطي الفيدرالي باول في ندوة جاكسون هول. أعرب باول عن ثقته العالية في أن التضخم أصبح تحت السيطرة وقال إن الاحتياطي الفيدرالي سيحرك أسعار الفائدة الآن إلى الأسفل مع تنامي القلق بشأن سوق العمل التي، على الرغم من أنها لا تزال صحية نسبيًا، تتجه نحو الضعف. وبالتالي، سيحرك الاحتياطي الفيدرالي أسعار الفائدة نحو منطقته “المحايدة” (2.75٪ من وجهة نظر الاحتياطي الفيدرالي). السؤالان المتبقيان هما: 1) ما مدى سرعة تحرك الأسعار؛ و 2) هل سيحركها الاحتياطي الفيدرالي بسرعة كافية لتجنب الركود (أم أن الأوان قد فات بالفعل)؟

لا شك أن المراجعة الضخمة لبيانات مسح تأسيس الرواتب غير الزراعية (-818 ألفًا) لعبت دورًا في تفكير باول. ومن المرجح أن يكون جزء كبير من الزيادة في العدد ناتجًا عن الإضافة التلقائية لـ 75 ألفًا إلى 125 ألف وظيفة شهريًا من خلال نموذج المواليد/الوفيات للشركات الصغيرة. ونظرًا لهذا التحيز المدمج، فيتعين على الأسواق والمستثمرين إيلاء المزيد من الاهتمام لمسح الأسر الذي كان يشير إلى تباطؤ سوق العمل لعدة أشهر. وينبغي أن يكون فقدان ما يقرب من -500 ألف وظيفة بدوام كامل بمثابة دليل قوي على صحة سوق العمل.

وتشير مؤشرات اقتصادية أخرى إلى تباطؤ الاقتصاد. فقد خفضت بنوك الاحتياطي الفيدرالي الإقليمية في أتلانتا ونيويورك وسانت لويس في الآونة الأخيرة معدلات نمو الناتج المحلي الإجمالي في الربع الثالث بشكل كبير. والآن تقترب معدلات التخلف عن سداد بطاقات الائتمان وقروض السيارات، وهي علامات على إرهاق المستهلك، من الذروة التي شهدناها أثناء الركود العظيم. وهذا، إلى جانب ارتفاع معدلات التخلف عن سداد القروض العقارية التجارية، يعني أن المقرضين في هذا المجال سيواجهون مشاكل في المستقبل. وبطبيعة الحال، لا يستطيع المستهلكون الذين استنفدوا طاقاتهم (70% من الناتج المحلي الإجمالي) الاستمرار في الإنفاق بسرعة أكبر من نمو دخولهم. ورغم أن الركود لم يصل رسمياً بعد، فإن المراجعات الهبوطية الضخمة لأرقام الوظائف إلى جانب انخفاض المؤشرات الاقتصادية الرائدة لمجلس المؤتمرات تجعلنا نشعر بالقلق من الركود.

يبدو أن توقعاتنا التي دامت عدة أشهر بخفض أسعار الفائدة بدأت تؤتي ثمارها أخيراً. وفي مثل هذه البيئة، سوف تستفيد السندات ذات الآجال الأطول والجودة العالية.

(ساهم جوشوا بارون ويوجين هوفر في هذه المدونة.)