الأسهم ترتفع بعد انتخاب ترامب على الرغم من تباطؤ الاقتصاد

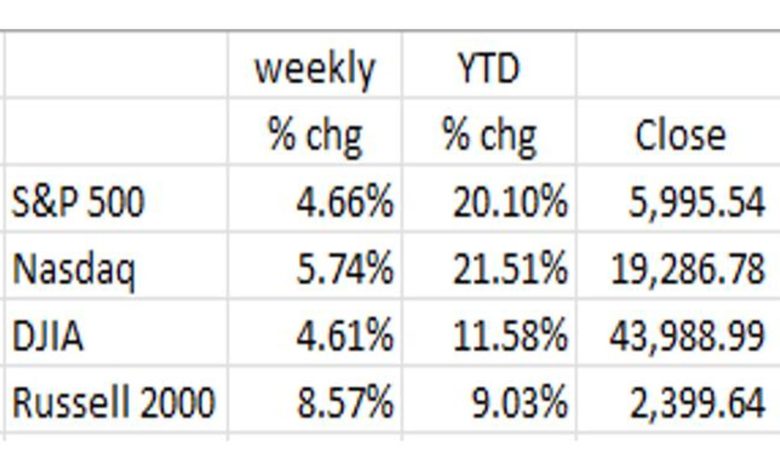

وارتفع مؤشر داو جونز أكثر من 1500 نقطة يوم الأربعاء بعد أن حصل ترامب على 270 صوتا انتخابيا اللازمة ليصبح الرئيس السابع والأربعين.ذ رئيس الولايات المتحدة، وكان حجم الصوت ضعف المستوى الطبيعي. بحلول يوم الجمعة، كما هو موضح في الجدول، أغلقت جميع المؤشرات الرئيسية الأربعة عند أعلى مستوياتها على الإطلاق. وهذا يوضح شيئًا ما عن وجهة نظر وول ستريت بشأن السياسات الاقتصادية التي ينتهجها المرشحون والتي كانت أفضل للنمو الاقتصادي على المدى الطويل. اعتبارًا من نهاية عمل يوم الجمعة (8 نوفمبر).ذ)، خلال الأسبوع، ارتفعت المؤشرات الرئيسية في نطاق 5٪ -6٪ مع ارتفاع رأس المال الصغير Russell 2000 بأكثر من 8.5٪. بالنسبة لمؤشر الأسهم الصغيرة هذا، يبلغ التغير منذ بداية العام 9% فقط، لذا فإن معظم مكاسبه السنوية حتى تاريخه جاءت هذا الأسبوع!

كان Magnificent 7 (NVDA، وMSFT، وAAPL، وAMZN، وMETA، وTSLA، وGOOG) ساخنًا أيضًا هذا الأسبوع حيث سجلت ثلاثة (NVDA، وAMZN، وTSLA) أعلى مستوياتها على الإطلاق، Nvidia وAmazon يوم الخميس (11/7) /24) وتسلا يوم الجمعة.

قبل الانتخابات، كانت الأسواق مستقرة. ويمكن إرجاع ذلك إلى التوجيهات المخيبة للآمال من Microsoft وMeta. ومن الواضح أن الأسواق تشعر بالثقة في أن السياسات الاقتصادية للرئيس المنتخب ترامب ستكون إيجابية للشركات الأمريكية. على سبيل المثال، فإن سياسته التعريفية المعلنة من شأنها أن تجعل من السهل على السلع المصنعة في الولايات المتحدة التنافس مع الواردات الأجنبية، وخاصة تلك القادمة من الصين، والتي يتم دعم الكثير منها من قبل الحكومة الصينية.

رئاسات ترامب – آنذاك والآن

فيما يلي مقارنة لبعض بيانات السوق والبيانات الاقتصادية الرئيسية من عام 2016 (عندما بدأت الولاية الرئاسية الأولى لترامب) حتى اليوم.

تجدر الإشارة إلى أن هذه النسب الحرجة أصبحت الآن أكثر تقييدا مما كانت عليه في عام 2016. على سبيل المثال، قد تعمل نسبة الدين إلى الناتج المحلي الإجمالي التي تبلغ 123٪ كقيد على طموحات ترامب. ومما يثير القلق تكلفة خدمة الدين. وإذا تجاوزت هذه النسبة 30%، فإن تكاليف ديون الخزانة سترتفع بشكل كبير، وقد يكون هناك المزيد من تخفيضات وكالات التصنيف. وحقيقة أن الجمهوريين يسيطرون على مجلس الشيوخ ومن المرجح أن يسيطروا على مجلس النواب، كانت تشير في الماضي إلى نهج أكثر تحفظا في التعامل مع الإنفاق والعجز. لم يكن هذا هو الحال في الآونة الأخيرة. سنرى ما سيحدث مع هذا الكونجرس.

إن العجز المالي الكبير خلال فترات النمو الاقتصادي الصحي له تأثير سلبي مزدوج: 1) ارتفاع نسبة الدين إلى الناتج المحلي الإجمالي له عواقب على أسعار الفائدة (أي أعلى مما كانت عليه لولا ذلك) حيث من المتوقع أن تصبح تكاليف خدمة الدين عاملاً رئيسياً الصداع المالي. 2) يمكن أن يشكل ارتفاع نسبة الدين إلى الناتج المحلي الإجمالي تهديداً لوضع الدولار كعملة احتياطية عالمية، وهو الوضع الذي يبقي الطلب على الدولار وأوراق الخزانة مرتفعاً. ومن المؤكد أن خسارة مثل هذه المكانة من شأنها أن تؤدي إلى ارتفاع تكاليف الاقتراض من خزانة الولايات المتحدة.

أداء السوق في عهد الرؤساء الـ12 منذ عام 1960

لقد صادفنا الرسم البياني أدناه من الأشخاص في Y-Charts الذي يوضح أداء مؤشر S&P 500 في عهد 12 رئيسًا للولايات المتحدة منذ عام 1960. بالنسبة لـ 10 من الـ 12، كان مؤشر S&P 500 أعلى في نهاية فترة ولايتهم مما كان عليه في البداية. فقط في عهد الرئيسين نيكسون وجي دبليو بوش، كان مؤشر ستاندرد آند بورز 500 عند نهاية فترة ولايتهما أقل مما كان عليه في البداية. وكما ذكرنا أعلاه، فإن الأسواق المالية لديها آمال كبيرة في ولاية ترامب الثانية.

الانتخابات والسياسة النقدية

يوم الخميس (7 نوفمبر).ذ(قام بنك الاحتياطي الفيدرالي بخفض سعر الفائدة على الأموال الفيدرالية بمقدار 25 نقطة أساس (0.25 نقطة مئوية) إلى 4.50٪ -4.75٪، وهي خطوة كانت متوقعة على نطاق واسع من قبل الأسواق. كان من المثير للاهتمام رد الرئيس باول في المؤتمر الصحفي على سؤال يتعلق بمعدل التضخم السنوي +2.7٪ كما تم حسابه باستخدام مؤشر نفقات الاستهلاك الشخصي (PCE)، وهو مقياس التضخم المفضل لدى بنك الاحتياطي الفيدرالي. كان رد باول هو إحالة الجمهور إلى المعدلات السنوية لمدة ستة أشهر وثلاثة أشهر. وكلاهما أقل بكثير من هدف بنك الاحتياطي الفيدرالي البالغ 2٪. وكان ذلك رد فعل متشائما تماما. (نلاحظ هنا أننا أشرنا في المدونات السابقة إلى المعدلات السنوية الأقل كثيراً في مؤشرات الثلاثة والستة أشهر؛ وهو ما يمنحنا الثقة في أننا سوف نشهد معدلات تضخم أقل كثيراً في المستقبل).

وكان من المثير للاهتمام أيضًا تعليق باول بأن “سوق العمل ليس مصدرًا لضغوط تضخمية كبيرة”، مما يشير إلى أن هناك علامات على تراجع سوق العمل في البيانات. مرة أخرى، لاحظنا ذلك في مدوناتنا السابقة.

وجاءت مفاجأة المؤتمر الصحفي عندما سُئل باول عما إذا كان سيتنحى إذا طلب منه الرئيس المنتخب ترامب ذلك. وكان رده عبارة عن إجابة قصيرة من كلمة واحدة بنبرة غاضبة: “لا!” وأشار في وقت لاحق في المؤتمر الصحفي إلى أنه نظرًا لأن بنك الاحتياطي الفيدرالي مستقل عن الحكومة الفيدرالية، فبموجب القانون، لا يستطيع الرئيس إقالته أو أي من محافظي بنك الاحتياطي الفيدرالي الآخرين. ملحوظة: تنتهي ولايته في مايو 2026.

نحن لا نرى هذا كمشكلة كبيرة. كان بنك الاحتياطي الفيدرالي بقيادة باول قد شرع بالفعل في دورة تخفيف في سبتمبر، قبل فترة طويلة من الانتخابات. نظرًا لمدة دورات الأعمال، فمن غير المرجح أن يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة مرة أخرى خلال الفترة المتبقية من ولاية باول. لذا فإن نقطة الخلاف الوحيدة المحتملة بين باول وترامب لا يمكن أن تكون سوى السرعة التي يخفض بها بنك الاحتياطي الفيدرالي أسعار الفائدة.

المؤشرات الاقتصادية الرائدة

ارتفعت المؤشرات الاقتصادية الرائدة الصادرة عن كونفرنس بورد (LEI) بنسبة -0.5% في سبتمبر مقارنة بقراءتها في أغسطس. هذا هو 7ذ قراءة سلبية متتالية انخفض المؤشر بنسبة -4.8% عن العام السابق، وكما هو موضح في الرسم البياني، لم تكن النسبة المئوية للتغير على أساس سنوي إيجابية منذ منتصف عام 2022. لا تزال المؤشرات الاقتصادية المتزامنة تظهر على أنها إيجابية (+1.4%)، وبينما يعني ذلك أن الاقتصاد لا يزال ينمو، فإن المؤشرات الرئيسية تتوقع أن الطريق المستقبلي قد يكون وعرًا. إليك بعض الأفكار التي تحتاج إلى تفكير: في كانون الثاني (يناير) 2008، كان معرّف الكيان القانوني -4.9% سنويًا/عامًا (مشابهًا تمامًا لـ -4.8%) اليوم. كان المؤشر المتزامن +1.5% (مرة أخرى مثل اليوم +1.4%). ماذا حدث بعد ذلك؟ الركود العظيم! وبالرجوع إلى الوراء، في فبراير 2001، كان معرّف الكيان القانوني -5.0% سنويًا، وكان المصادفة +1.7%. ومرة أخرى، لم يكن الركود بعيداً. يريد بعض الاقتصاديين شطب القدرة التنبؤية لمعرّف الكيان القانوني. نحن لسنا في هذا المعسكر. ولا ينبغي لنا أن ننسى أن العجز المالي الضخم لعب دوراً رئيسياً، ومن المرجح أن يكون السبب الرئيسي وراء بقاء الاقتصاد في وضع النمو. وكما ذكرنا أعلاه فإن استمرار هذا العجز يعرض للخطر الدور الذي يلعبه الدولار باعتباره العملة الاحتياطية العالمية.

الإنفاق على البناء

يظهر الجانب الأيسر من الرسم البياني التباطؤ في البناء غير السكني. إنه أمر مثير إلى حد ما مع انخفاض النسبة المئوية للتغير على أساس سنوي من أكثر من 20٪ في عام 2023 إلى 5٪ في أواخر عام 2024. وعلى الجانب السكني، فإن معدل النمو، الذي بلغ ذروته في عام 2021 بأكثر من 30٪، يبلغ الآن أيضًا 5٪. النسبة المئوية السنوية. وفي حين أن كليهما لا يزال إيجابيا، إلا أنهما يعززان نظريتنا القائلة بأن معدل نمو الاقتصاد آخذ في التباطؤ.

التباطؤ

منذ نهاية سبتمبر، ارتفعت أسعار الفائدة (انظر الرسم البياني). كان هذا على الأرجح بسبب نمو الناتج المحلي الإجمالي بنسبة +2.8% في الربع الثالث وتوقعات الشارع بأن يستمر هذا النمو. يبدو أن سوق العمل يضعف، مع نمو الرواتب في مسح الرواتب غير الزراعية في أكتوبر عند +12 ألفًا فقط (وأظهر مسح الأسر -368 ألفًا مع انخفاض قدره -164 ألفًا في وظائف الدوام الكامل). تشير البيانات إلى أن نمو إنفاق المستهلكين كان يتجاوز بكثير تقدمهم في الدخل. وكما قال هيرب ستاين في عبارته الشهيرة: “الشيء الذي لا يمكن أن يستمر إلى الأبد، لن يستمر!” وفي الفترة من مايو إلى سبتمبر، نما الدخل بنسبة 1.1%، لكن الإنفاق نما بشكل أسرع بكثير، بمعدل 3.3%. وكانت النتيجة انخفاضا سريعا في المدخرات. ولا يمكن أن يستمر ذلك لفترة طويلة. ومن المرجح أن يتباطأ نمو الاستهلاك بشكل كبير في عام 2025، ونعتقد أن أسعار الفائدة ستنخفض بمقدار نقطتين مئويتين أو أكثر، من سعر الفائدة على الأموال الفيدرالية البالغ 4.5% اليوم إلى نطاق 2% -2.5% في الفترة 2025-2026.

الأفكار النهائية

ومن الارتفاع إلى مستويات قياسية في أسواق الأسهم هذا الأسبوع، فمن الواضح أن وول ستريت كانت سعيدة بنتائج الانتخابات الرئاسية. ومن المعقول أيضًا أنه لو فازت كامالا هاريس، كان من الممكن أن يكون أداء الأسواق المالية مماثلاً. ففي نهاية المطاف، خلال فترة ولاية الرئيس بايدن في منصبه، ارتفعت الأسهم بنسبة 50%. ولعل الارتفاع الذي سجلته أسواق الأسهم كان مجرد ارتياح لوجود فائز واضح، وأنه لن تمر أيام أو أسابيع أو حتى أشهر من عدم اليقين وإعادة فرز الأصوات. لاحظ أيضًا أن ثلاثة من Magnificent 7 (NVDA وAMZN وTSLA) حققت أيضًا مستويات قياسية في الأسبوع الماضي (المنتهية في 8 نوفمبر)ذ).

خلال فترة الولاية الأولى للرئيس المنتخب ترامب، ارتفع مؤشر S&P 500 بنسبة +67%. وقد قدمنا جدولاً يوضح مقارنة المؤشرات الاقتصادية الهامة آنذاك والآن. وبالنظر إلى نقاط البداية الأعلى بكثير في عمود “الآن”، وخاصة نسبة السعر إلى الربحية وارتفاع الدين إلى الناتج المحلي الإجمالي، فإن تكرار ذلك النمو بنسبة 67٪ في مؤشر ستاندرد آند بورز 500 الذي تحقق خلال فترة ولايته الأولى يبدو لنا أنه سيكون من الصعب تحقيقه أكثر من ذلك بكثير. السنوات الأربع المقبلة. ولكن، مرة أخرى، من كان يظن حتى قبل أسبوع واحد أن السيد ترامب سوف يُعاد انتخابه بهذه السهولة؟

ووفقا لتوقعات السوق، خفض بنك الاحتياطي الفيدرالي أسعار الفائدة بمقدار 25 نقطة أساس في الأسبوع الماضي. كانت لهجة المؤتمر الصحفي لرئيس بنك الاحتياطي الفيدرالي باول على الجانب الحذر، حيث يرى بنك الاحتياطي الفيدرالي أن التضخم مستمر في التحرك نحو هدفه البالغ 2٪ والذي يتركز اهتمامه الآن على سوق العمل. كان من المثير للاهتمام رد باول على سؤال يتعلق بمعدل تضخم نفقات الاستهلاك الشخصي بنسبة +2.7% على أساس سنوي. وكان رد باول هو أن المعدلات السنوية لمدة ستة أشهر وثلاثة أشهر كانت أقل بكثير. تماما رد الفعل الحمائم. ونحن نعلم الآن أيضًا أن السيد باول سيظل رئيسًا لمجلس الاحتياطي الفيدرالي على الأقل حتى نهاية فترة ولايته (26 مايو).

قبل الانتخابات، كان بنك الاحتياطي الفيدرالي بقيادة باول قد شرع بالفعل في دورة تخفيف. حدث ذلك في سبتمبر مع تخفيض سعر الفائدة بمقدار 50 نقطة أساس. ونظرًا لمدة دورات الأعمال (المقاسة بالسنوات)، فمن غير المرجح أن يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة مرة أخرى خلال فترة ولاية باول المتبقية.

وفي الوقت نفسه، تستمر المؤشرات الاقتصادية الرائدة في التنبؤ بالتباطؤ الاقتصادي (على الأقل)، في حين تشير بيانات الاقتصاد الكلي الواردة من الوكالات الحكومية في الغالب إلى أن النمو الاقتصادي القوي إلى حد ما سيستمر. ونحن نعتقد أن التباطؤ الاقتصادي جار. نحن لا نعرف حتى الآن ما إذا كان سيتحول إلى ركود.

(ساهم جوشوا بارون ويوجين هوفر في هذه المدونة.)