Lululemon هي فرصة جديرة بالاهتمام وسط انخفاض قيمتها

ومن الممكن أن يؤدي المزيد من النمو في الصين إلى تحفيز إعادة تقييم الشركة

بقلم أوليفر رودزيانكو

ملخص

- وتنبع فرصة لولوليمون في الأمد القريب من تقييمها بأقل من قيمتها الحقيقية، حيث يشهد النمو في الصين اتجاهاً صعودياً؛ يعد التنفيذ الاستراتيجي من الإدارة أمرًا أساسيًا لتجاوز تقديرات نمو الإيرادات السنوية البالغة 8٪.

- يتضمن تقديري لقيمة EV لشهر يناير 2027 البالغ 57.99 مليار دولار معدل نمو سنوي مركب يبلغ 19.85%؛ تبلغ قيمة EV الجوهرية المخفضة 48.09 مليار دولار أمريكي مقابل 39.14 مليار دولار أمريكي حاليًا، مما يوفر هامش أمان بنسبة 18.61% على الرغم من مخاطر ركود الإيرادات في الولايات المتحدة.

- وتشمل المخاطر الاعتماد على الإيرادات الأمريكية، وتحديات التنفيذ في الصين، وإحجام السوق عن إعادة تقييم قيمة المؤسسة/الإيرادات قبل الفوائد والضرائب والإهلاك والاستهلاك؛ وتضيف الرياح المعاكسة الجيوسياسية والكلية في الصين المزيد من عدم اليقين.

تقدم شركة Lululemon (LULU، Financial) فرصة قيمة مقنعة على المدى القريب، مدفوعة بنقطة انعطاف سلبية في توقعات معدل النمو المستقبلي، مما أدى إلى انخفاض معتدل في قيمة العملة. ومع احتمال أن يتجاوز النمو في الصين التقديرات الحالية المتفق عليها، فأنا متفائل إلى حد ما بشأن الاستثمار في التخصيص على المدى القريب لتوليد ألفا. ومع ذلك، فإن العوائد فوق السوق على المدى المتوسط والطويل ستصبح أكثر صعوبة بسبب تشبع السوق ومخاطر التنفيذ.

التحليل التشغيلي والمالي

Lululemon هي شركة ملابس رياضية عالمية تشتهر بمنتجاتها الأنيقة عالية الأداء، بما في ذلك ملابس اليوغا ومعدات الجري والإكسسوارات. يعمل نموذج أعمالها المتكامل رأسياً – والذي يشمل التصميم والتصنيع والبيع بالتجزئة – من خلال أكثر من 700 متجر وقناة مباشرة للمستهلك سريعة النمو. تستفيد استراتيجية التسويق الفريدة للشركة من سفراء اللياقة البدنية المحليين والفعاليات لتعزيز الولاء للعلامة التجارية. إن التوسع الدولي القوي في أسواق مثل الصين وأستراليا وأوروبا يمنح الشركة عوائد قوية.

وعلى الرغم من ذلك، كان نمو لولوليمون يتباطأ. وبينما حققت الشركة معدل نمو سنوي للإيرادات لمدة خمس سنوات قدره 26.4%، كان النمو في العام الماضي 14.3% فقط. وتتوقع التقديرات نمو الإيرادات السنوية بنحو 8٪ على مدى السنوات الثلاث إلى الخمس المقبلة. وقد ساهم هذا التباطؤ في تراجع معنويات المستثمرين، كما يتضح من انخفاض سعر السهم بنسبة 25٪ تقريبًا خلال العام الماضي.

ومع ذلك، تظل شركة Lululemon شركة فريدة من نوعها وتتم إدارتها بشكل جيد. وفي الربع الثاني من عام 2024، نمت الإيرادات من الصين بنسبة 34% على أساس سنوي، حيث توسعت الشركة من حوالي 10 متاجر في عام 2018 إلى أكثر من 130 متجرًا بحلول عام 2024، مما أدى إلى تحقيق مبيعات بقيمة مليار دولار. تعد الصين الآن ثاني أكبر سوق لشركة لولوليمون بعد الولايات المتحدة. ويشير هذا النجاح إلى إمكانية تحقيق نمو مستدام في الصين، خاصة إذا أعطت الإدارة الأولوية لهذه الفرصة الدولية ذات النمو المرتفع. في المقابل، نمت الإيرادات الأمريكية بنسبة 1% فقط على أساس سنوي في الربع الثاني من عام 2024 ولا تزال تمثل 68% من إجمالي الإيرادات، مقارنة بـ 13% من الصين.

في حين أن الصين تقدم إمكانات نمو كبيرة – بالنظر إلى حصة Lululemon في السوق البالغة 2% والحضور المحدود نسبيًا لـ 132 متجرًا – فإن التحول بعيدًا عن اعتمادها على الإيرادات الأمريكية سيتطلب تنفيذًا استراتيجيًا. سيستغرق هذا التحول بعض الوقت، مما يجعل توقعات نمو الإيرادات السنوية بنسبة 8٪ تبدو معقولة في الوقت الحالي. ومع ذلك، فإن تاريخ Lululemon القوي في التوسع المعتدل في الهامش يمكن أن يعزز عرض القيمة الإجمالية على المدى المتوسط. هذه الهوامش القوية مدفوعة إلى حد كبير بتركيز الشركة على الملابس ذات القيمة العالية والتي يكون إنتاجها غير مكلف مقارنة بأسعارها المتميزة. مثل العلامات التجارية الفاخرة، فإن سمعة Lululemon من حيث الجودة والمواد الفريدة تجذب العملاء الأثرياء المستعدين لدفع ثمن هيبة العلامة التجارية.

تحليل التقييم

يتم تقييم الشركة بشكل معقول مقارنة بنظيراتها بسبب النمو القوي في الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك. نظرًا لتباطؤ النمو المتوقع، فإن مضاعف EV إلى EBITDA هو الأدنى مقارنة بشركتي Nike وAdidas. وقد أظهرت كل من نايكي وأديداس انخفاضات في الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك في السنوات الأخيرة. لذلك، بالتزامن مع نموذج التقييم الخاص بي أدناه، يتم تقييم Lululemon بشكل جذاب في الوقت الحالي.

تعتبر Lululemon ملكية صالحة طويلة الأجل، ولكن من المرجح أن تتحقق القيمة الأكبر لها في غضون سنة إلى سنتين. ولهذا السبب، يعتمد نموذج التقييم الخاص بي على إطار زمني مدته سنتان. على الرغم من أن المستثمرين على المدى الطويل قد يفكرون في الاحتفاظ بالأسهم، إلا أنني أجد أنه من غير المرجح أن يتفوق أداء Lululemon على مؤشر S&P 500 (SPY) على المدى الطويل. لذلك، أستخدم يناير 2027، نهاية السنة المالية، كتاريخ نهائي في النموذج الخاص بي.

تتوقع تقديرات الإجماع إيرادات سنوية لشهر يناير 2027 تبلغ 12.16 مليار دولار، مع تقدير مرتفع قدره 13 مليار دولار. على الرغم من أن الركود في نمو الإيرادات الأمريكية قد يستمر، فإن الرياح الاقتصادية الكلية المحتملة الناجمة عن انخفاض أسعار الفائدة في عامي 2025 و2026 تقودني إلى تقدير الإيرادات المالية لعام 2027 بنحو 12.5 مليار دولار.

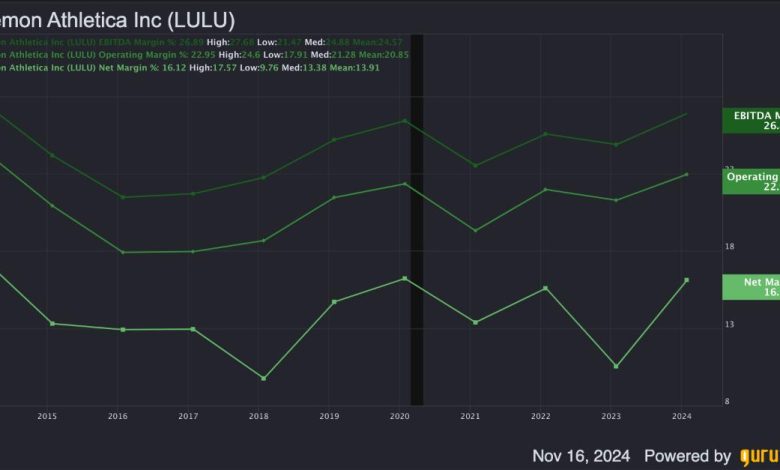

في حين أن هامش الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك الحالي يبلغ 26.9%، فإنني أتوقع بشكل متحفظ هامش أرباح قبل الفوائد والضرائب والإهلاك والاستهلاك بنسبة 26.5% بسبب التقلبات التاريخية. ويؤدي هذا إلى تقدير الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك للعام المالي 2027 بقيمة 3.31 مليار دولار.

تبلغ نسبة EV إلى EBITDA الحالية لشركة Lululemon 14.5، أي أقل بكثير من متوسطها على مدى 10 سنوات البالغ 22. ويعكس هذا الخصم تباطؤ توقعات النمو على المدى القريب. ومع ذلك، أعتقد أن 14.5 يقلل من قيمة الشركة، حيث من المرجح أن تؤتي مبادرات النمو التي تقوم بها الإدارة ثمارها. وباستخدام المضاعف النهائي البالغ 17.5، فإن تقديري لقيمة المؤسسة المالية لعام 2027 لشركة Lululemon هو 57.99 مليار دولار. وبالمقارنة بقيمة مؤسستها الحالية البالغة 39.14 مليار دولار، فإن هذا يمثل معدل نمو سنوي مركب بنسبة 19.85% من نوفمبر 2024 إلى يناير 2027.

إن خصم قيمة المؤسسة المستقبلية هذه حتى نوفمبر 2024 باستخدام متوسط تكلفة رأس المال المرجح لشركة Lululemon بنسبة 9٪ يعطي قيمة مؤسسية جوهرية حالية تبلغ 48.09 مليار دولار. ومع قيمة المؤسسة الحالية البالغة 39.14 مليار دولار، فإن ذلك يوفر هامش أمان بنسبة 18.6% للاستثمار.

تحليل المخاطر

يتمثل الخطر الرئيسي في أطروحة القيمة على المدى القريب في أن السوق قد لا يقبل نسبة EV إلى EBITDA أعلى من 14.5 الحالية ما لم تظهر Lululemon نموًا محسنًا في السنة المالية 2028 وما بعدها. وهذا يقدم بعض عدم اليقين في الأطروحة ويشرح تقييمي “للشراء” بدلاً من “الشراء القوي”. ومع ذلك، حتى بدون توسع كبير في معدل النمو، يبدو أن قيمة السهم إلى حد ما، تقلل من مخاطر الهبوط.

فضلاً عن ذلك، ففي حين توفر الصين فرصاً كبيرة للنمو، فإن اتجاه “خفض الاستهلاك” في البلاد قد يشكل تحدياً لاستراتيجية التسعير المتميزة التي تتبناها شركة لولوليمون. وتزيد التوترات الجيوسياسية والمخاطر التنظيمية من تعقيد توسعها في المنطقة. ونظراً لأن ترامب حدد الخطوط العريضة لسياسة التعريفات الجمركية الثقيلة ضد الصين، فمن غير المستبعد أن تتمكن الصين من الرد بسياسة مماثلة، وإعادة تسعير السلع المستوردة من الغرب بشكل كبير. قد تتأثر شركة Lululemon بشدة بمثل هذه الحرب التجارية إذا تم تخفيض عتبات الحد الأدنى، مما يؤثر على السلع ذات القيمة المنخفضة مثل تلك التي تنتجها الشركة.

بالإضافة إلى ذلك، تعتمد أطروحة القيمة على التنفيذ الذي لا تشوبه شائبة من جانب الإدارة. إن الأخطاء الإستراتيجية، مثل عملية الاستحواذ الفاشلة على شركة Mirror بقيمة 500 مليون دولار في عام 2020، من شأنها أن تضر بشكل كبير بأسهم الشركة، خاصة وسط المعنويات الضعيفة بالفعل. يجب أن تركز الإدارة على كفاءاتها الأساسية وتعطي الأولوية للاستفادة منها في الأسواق الدولية ذات النمو المرتفع. أدى الاستحواذ على شركة Mirror، الذي استهدف سوق اللياقة البدنية في المنزل، إلى تحويل الموارد في نهاية المطاف بدلاً من تعزيز الكفاءة التشغيلية.

توقعات أرباح الربع الثالث

من المقرر أن تصدر Lululemon نتائجها للربع الثالث من عام 2024 في 29 نوفمبر، مع تقدير إجماعي لعائد السهم الواحد يبلغ 2.72 دولارًا أمريكيًا، مما يشير إلى معدل نمو بنسبة 7.66٪ على أساس سنوي. بالإضافة إلى ذلك، تبلغ تقديرات الإيرادات المتفق عليها 2.36 مليار دولار، مما يعكس انخفاضًا متواضعًا على أساس ربع سنوي عن 2.37 مليار دولار التي تم الإبلاغ عنها في الربع الثاني. لقد تجاوزت الشركة باستمرار التقديرات المتفق عليها منذ ذلك الحين، بما في ذلك الربع الثالث من عام 2023، مما يجعل من المحتمل أن يستمر هذا الاتجاه، خاصة في ضوء معنويات السوق المنخفضة الحالية حول آفاق نمو الشركة على المدى المتوسط.

خلال مكالمة الأرباح، سيكون من الأهمية بمكان ملاحظة كيفية تعامل الإدارة مع الفرص المتاحة في الصين وجهودها لإعادة تنشيط عروض المنتجات النسائية. وأرجعت الإدارة الانخفاض بنسبة 3% في مبيعات المتاجر المماثلة في الولايات المتحدة في الربع الثاني إلى قرارات المنتجات السابقة التي أدت إلى تحديثات موسمية أقل، خاصة في المنتجات النسائية. على هذا النحو، أنا متحمس لرؤية كيف ستؤثر استراتيجية تنشيط “الحداثة” على الشركة على المدى القريب، حيث تهدف الإدارة إلى استعادة المستويات التاريخية من “الحداثة” بحلول ربيع عام 2025.

خاتمة

يعد Lululemon استثمارًا قويًا في هذا الوقت، حيث يشير نموذج التقييم الخاص بي إلى معدل نمو سنوي مركب بنسبة 19.85٪ على مدار العامين المقبلين وهامش أمان بنسبة 18.61٪ في قيمة المؤسسة الحالية. في حين أن الأطروحة تحمل مخاطر معتدلة بسبب تحديات التنفيذ، لا سيما في الصين، فإن مخاطر الجانب السلبي محدودة، مما يجعل السهم يستحق النظر فيه.