ما الذي سيحدث بعد تخفيضات بنك الاحتياطي الفيدرالي؟

تاريخ السوق مقابل انخفاض أسعار الفائدة

بعد عدة سنوات من التشديد، أعلن رئيس بنك الاحتياطي الفيدرالي جيروم باول يوم الجمعة 23 أغسطس أن “الوقت قد حان لتعديل السياسة. إن الاتجاه واضح، وسوف يعتمد توقيت ووتيرة خفض أسعار الفائدة على البيانات الواردة، والتوقعات المتطورة، وتوازن المخاطر”. وبهذا البيان، أشار البنك المركزي الأمريكي بوضوح إلى دورة خفض أسعار الفائدة القادمة. حاليًا، يتوقع مستثمرو أداة CME Fedwatch فرصة بنسبة 100٪ لخفض الأموال الفيدرالية في اجتماع 18 سبتمبر مع فرصة 63.5٪ لخفض بمقدار 25 نقطة أساس وفرصة 36.5٪ لخفض بمقدار 50 نقطة أساس. تاريخيًا، كانت تخفيضات الأموال الفيدرالية مثل رقائق البطاطس، نادرًا ما يكون لديك واحدة فقط.

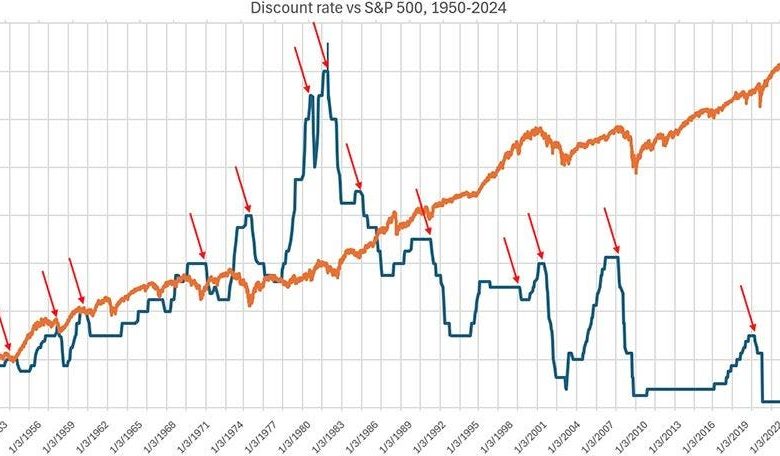

في الواقع، منذ عام 1950، خفض بنك الاحتياطي الفيدرالي أسعار الفائدة عدة مرات دون رفعها في 13 مناسبة مختلفة. ويوضح الشكل 1 أدناه ذلك. وكما يمكن للمرء أن يرى، فإن بنك الاحتياطي الفيدرالي يخفض أسعار الفائدة عادة عدة مرات قبل أن يصل إلى أدنى مستوى فعلي في الأموال الفيدرالية.

الشكل 1: مؤشر ستاندرد آند بورز 500 يظهر بداية دورات خفض أسعار الفائدة

يوضح الجدول في الشكل 2 أنه في الحالات الثلاث عشرة منذ عام 1950، كان أقل عدد من التخفيضات هو تخفيضان. وكان المتوسط ستة تخفيضات مع تحرك المعدل الأولي من نقطة بداية 6.6% إلى أدنى مستوى له عند 3.77%. وبالتالي، إذا كان لدينا دورة تخفيف متوسطة هذه المرة، فإن الأموال الفيدرالية ستصل إلى القاع في نطاق 2.45% – 2.70%. وعادة ما يكون التخفيض بهذا المستوى إيجابيا للغاية لأسعار السندات والعقارات والأسهم.

الشكل 2: تاريخ تخفيضات أسعار الفائدة المتعددة، 1950-2024

يتضح هذا في الشكل 3، الذي يوضح الأداء المستقبلي لمؤشر ستاندرد آند بورز 500 في دورات خفض أسعار الفائدة الـ 13. في المتوسط، كان الأداء ثابتًا إلى مرتفع لجميع الفترات الزمنية من خمسة أيام إلى 12 شهرًا. في الواقع، تظهر الأشهر الستة التالية عوائد قوية جدًا بنسبة + 11٪ لجميع الفترات الزمنية و + 7٪ لدورات التخفيف بعد عام 1990. بالإضافة إلى ذلك، كانت العوائد إيجابية بنسبة 84٪ من الوقت على أساس 12 شهرًا إلى الأمام بعد الخفض الأول. الملاحظة التحذيرية الوحيدة هي أن بنك الاحتياطي الفيدرالي بدا متأخرًا في البدء في خفض أسعار الفائدة في كل من عامي 2001 و 2007، حيث كان الاقتصاد يتجه بالفعل نحو الركود. عانى السوق في كلتا الحالتين طوال العام التالي. نعتقد أن الصورة الاقتصادية الحالية تشير إلى أن بنك الاحتياطي الفيدرالي أكثر التزامًا بالوقت مع بدء التخفيضات في عام 2024.

الشكل 3: أداء مؤشر ستاندرد آند بورز 500 بعد أول خفض لأسعار الفائدة، 1950-2024

ويمتد هذا الأداء القوي الإجمالي إلى مستوى القطاعات. فمنذ عام 1970، كان أداء جميع القطاعات باستثناء الطاقة إيجابيا تاريخيا في الأسعار على مدى الأشهر الاثني عشر المقبلة بعد أول خفض لأسعار الفائدة من قِبَل بنك الاحتياطي الفيدرالي. ومن المثير للاهتمام أن القطاعين الدوريين، بقيادة قطاع التجزئة (+34%)، وقطاع النقل (+21%)، وقطاع الاستهلاك الدوري (+19%)، فضلا عن قطاعات النمو الكلاسيكية، مثل التكنولوجيا (+21%) والرعاية الصحية (+19%)، سجلا مكاسب مطلقة قوية كما هو موضح في الشكل 4.

الشكل 4: أداء القطاع بعد أول خفض لأسعار الفائدة، 1970-2024

وفي الختام، ينبغي للمستثمرين أن يضعوا المبدأ القديم “لا تقاتلوا بنك الاحتياطي الفيدرالي” في اعتبارهم. صحيح أن السوق حققت مكاسب قوية حتى الآن هذا العام، ومن غير المعتاد أن يبدأ بنك الاحتياطي الفيدرالي دورة تخفيف مع اقتراب الأسهم من أعلى مستوياتها التاريخية. ومع ذلك، فإن البيانات السابقة تؤكد بشكل مقنع أن المستثمرين يجب أن يظلوا متفائلين بمجرد أن يبدأ بنك الاحتياطي الفيدرالي في خفض أسعار الفائدة. ونظراً لأن الأسهم ارتفعت خلال دورة تخفيف في 84% من الوقت منذ عام 1950، فإننا نحث قراءنا على الاستمرار في الاستثمار في سوق الأسهم الأميركية ما لم تملي الصورة الفنية داخل السوق خلاف ذلك.

قدم كينلي سكوت، مدير استراتيجية القطاع العالمي في شركة ويليام أونيل + كو، وهي شركة تابعة لشركة أونيل جلوبال أدفايزرز، مساهمات كبيرة في تجميع البيانات وتحليلها وكتابتها لهذه المقالة.

الإفصاحات

لا يرتبط أي جزء من تعويض المؤلفين بشكل مباشر أو غير مباشر بالتوصيات أو الآراء المحددة المعبر عنها هنا. قد يكون لدى O'Neil Global Advisors والشركات التابعة لها و/أو مسؤوليها أو مديريها أو موظفيها مصالح أو مراكز طويلة أو قصيرة، وقد يقومون في أي وقت بعمليات شراء أو بيع بصفتهم مديرين أو وكلاء للأوراق المالية المشار إليها هنا.

إن شركة O'Neil Global Advisors, Inc. (OGA) هي مستشار استثماري مسجل لدى هيئة الأوراق المالية والبورصات الأمريكية. ولا تتوفر المعلومات المتعلقة بالاستثمارات في الكيانات التي تديرها شركة OGA لعامة الناس. ولا يجوز بأي حال من الأحوال تفسير أي معلومات واردة في هذا التقرير على أنها عرض للبيع، أو طلب أي عرض لشراء أي أوراق مالية أو استثمارات أخرى. ولا تشكل أي معلومات واردة في هذا التقرير توصية بشراء أو بيع أدوات استثمارية أو أصول أخرى، ولا لإبرام أي معاملة، أو إبرام أي عمل قانوني من أي نوع في أي ولاية قضائية يكون فيها مثل هذا العرض أو التوصية غير قانوني. ولا ينبغي النظر إلى الأداء السابق لأي استراتيجية استثمارية تمت مناقشتها في هذا التقرير على أنه مؤشر أو ضمان للأداء المستقبلي. ولا يشكل أي شيء وارد في هذا التقرير نصيحة مالية أو قانونية أو ضريبية أو غيرها، ولا ينبغي اتخاذ أي استثمار أو أي قرار آخر بناءً على المعلومات الواردة في هذا التقرير فقط.

© 2024، جميع الحقوق محفوظة لشركة O'Neil Global Advisors Inc. لا يجوز نسخ أي جزء من هذه المادة أو تكرارها بأي شكل من الأشكال أو بأي وسيلة أو إعادة توزيعها دون الحصول على موافقة كتابية مسبقة من OGA.