لماذا يمثل بنك أوف أمريكا فرصة في عام 2025

يفتح أدنى مستوى لصافي دخل الفائدة المحتمل لبنك أوف أمريكا فرصة لنمو إجمالي الإيرادات.

بقلم دانييل أوربينا

ملخص

- على الرغم من قيام وارن بافيت ببيع الأسهم، فإن انتعاش صافي دخل الفوائد والتقييم العادل لبنك أوف أمريكا يجعله فرصة استثمارية قوية.

- إن انخفاض أسعار الفائدة ومنحنى العائد الحاد يضع بنك أوف أمريكا في موقف النمو في صافي دخل الفائدة الذي ظل متخلفًا.

- وعلى الرغم من أن البنك حقق مكاسب تزيد عن 60% خلال العام الماضي، إلا أن التقييم لا يزال يبدو جذابًا.

خلال الأشهر الأخيرة، تصدر بنك أوف أمريكا (BAC، Financial) عناوين الأخبار حيث باع المستثمر الأسطوري وارن بافيت العديد من أسهمه في بنك نورث كارولينيان. وبذلك يمتلك بافيت أقل من 10% من الشركة، مما يسمح له بالامتناع عن الإبلاغ عن معاملات أسهمه من الآن فصاعدا.

هل يجب على مستثمري التجزئة متابعة تصرفات بافيت بشكل أعمى وتجنب بدء مركز أو تقليص المراكز في أسهم بنك أوف أمريكا؟ الجواب هو لا.

أولا، لدى بافيت العديد من الأسباب المحتملة لبيع السهم، ولا تشكل المعاملات الهبوطية المتعددة نظرة متشائمة على السهم وحده. على سبيل المثال، يمكن أن يعزى البيع إلى إعادة توازن المحفظة. ثانيًا، عند مراقبة مراكز بيركشاير، يمثل بنك أوف أمريكا ثاني أكبر حيازة، ولا يمكن للمرء أن يتوقع هبوطًا على شركة بينما تمتلك أكثر من 40 مليار دولار فيها.

إذا وضعنا بافيت جانباً، اسمحوا لي أن أشرح لماذا يمثل المشهد الحالي لبنك أوف أمريكا فرصة للمستثمرين ليكونوا متفائلين بشأن السهم.

عادة ما يكون المصدر الرئيسي للدخل لبنوك مراكز المال هو صافي دخل الفوائد من الخدمات المصرفية الاستهلاكية، وهو ما تكسبه البنوك من منتجات الإقراض بعد الدفع للمودعين وممولي الجملة.

في الربع الأول من عام 2022، سمح بنك الاحتياطي الفيدرالي المتشدد للبنوك بزيادة صافي دخل الفائدة حيث كان الطلب على القروض لا يزال مرتفعا، وكانت العوائد المكتسبة أعلى بشكل عام. ومع ذلك، لم يستمر هذا إلا لجزء من فترة رفع أسعار الفائدة حيث بدأت أسعار الفائدة المرتفعة تجعل إنشاء القروض أقل جاذبية. بالإضافة إلى ذلك، وجد المودعون أن عوائد سوق المال جذابة وحوّلوا الودائع تحت الطلب نحو الودائع لأجل، والتي تعد مصدر تمويل أكثر تكلفة للبنوك.

تُرجم هذا الشرط في نهاية المطاف إلى مكاسب أقل من صافي دخل الفوائد، ولم يكن بنك أوف أمريكا هو الاستثناء. كما هو موضح أعلاه، بدأ صافي دخل الفائدة من قطاع الخدمات المصرفية الاستهلاكية في بنك أوف أمريكا في الانخفاض بالتتابع اعتبارًا من الربع الأول من عام 2023. ومع ذلك، بعد التخفيض الأول لسعر الفائدة من قبل بنك الاحتياطي الفيدرالي، شهد الربع الأخير أخيرًا زيادة صافية في دخل الفائدة بعد عدة انخفاضات متتالية.

من خلال السياسة النقدية الحذرة، يعد بنك أوف أمريكا في مكان ممتاز ليصف الربع الثاني من عام 2024 بأنه أدنى مستوى لصافي دخل الفائدة وتحقيق مكاسب كبيرة من هذه الرياح الخلفية في عام 2025. واسمحوا لي أن أشرح السبب.

- أولاً، تحفز المعدلات المنخفضة العملاء على إنشاء القروض عندما يصبح الاقتراض أرخص.

- ثانياً، تخف ضغوط التمويل حيث تقل احتمالية تحرك الودائع تحت الطلب نحو الودائع ذات العائد الأعلى، ويتم إعادة استثمار الأقراص المدمجة المستحقة بمعدلات أقل.

بالإضافة إلى ذلك، منذ أول خفض لسعر الفائدة من قبل بنك الاحتياطي الفيدرالي في سبتمبر، ازداد منحنى العائد انحدارًا حيث ارتفعت العائدات طويلة الأجل بنحو 105 نقاط أساس. يعد هذا الانحدار الصعودي أفضل سيناريو كلي للبنك حيث أن هناك المزيد من الفرص لتحويل الاستحقاق حيث يمكن للبنوك الاقتراض بسعر أرخص في آجال استحقاق قصيرة والإقراض بمعدلات أعلى في آجال استحقاق أطول.

ومن الجدير بالذكر أن الإدارة كانت تتوقع استرداد صافي إيرادات الفوائد في الربع الثالث من عام 2024 لأكثر من عام. والمثير للدهشة أنهم وصلوا إلى التقدير في الوقت المحدد الذي توقعوه. بخصوص ذلك، قال الرئيس التنفيذي لبنك أوف أمريكا، بريان موينيهان، هذا في آخر مكالمة هاتفية بشأن الأرباح.

“قبل أربعة أرباع، توقعنا أن القاع سيحدث في صافي دخل الفائدة لدينا في الربع الثاني من عام 2024. وحتى مع بيئة الأسعار التي ارتدت قليلاً منذ أن قلنا أننا حصلنا على الأمر بشكل صحيح. وكما توقعنا حينها، لقد انخفض NII بالفعل في الربع الثاني بنسبة 2٪ في هذا الربع وسيلاحظ أليستر لاحقًا، نتوقع أن ينمو NII مرة أخرى في الربع الرابع، حتى مع توقع السوق تخفيضين إضافيين في أسعار الفائدة في الربع الرابع. بريان موينيهان، الرئيس التنفيذي لبنك أوف أمريكا.

علاوة على ذلك، خلال المؤتمر عبر الهاتف، ظلت الإدارة متفائلة بشأن مسار صافي دخل الفائدة للبنك ودعت إلى ارتفاع متسلسل مرة أخرى في الربع الرابع من عام 2024.

“فيما يتعلق بالنظرة المستقبلية لـ NII، من الواضح أن هناك العديد من المتغيرات المؤثرة في الربع الرابع، وما زلنا نتوقع نمو الربع الرابع من NII” أليستر بورثويك، المدير المالي.

BAC: القوة في الإيرادات من غير الفوائد

تتميز بنوك مراكز المال مثل بنك أوف أمريكا بالتنوع الكبير. على الرغم من أن صافي دخل الفوائد يميل إلى أن يكون المصدر الرئيسي للإيرادات، فإن الدخل الآخر غير الفوائد، مثل الخدمات المصرفية الاستثمارية والتداول وإدارة الثروات والأصول، يعد أيضًا من عوامل نمو الخط الأعلى. لقد كان أداء البنك جيدًا ضمن هذه الفئات، لا سيما في مجال التداول وإدارة الأصول، نظرًا لارتفاع الأسواق إلى أعلى مستوياتها على الإطلاق وحجم نشاط الشركات الكبير في نشاط التداول.

على الرغم من تعافي الخدمات المصرفية الاستثمارية بقوة من أدنى مستوياتها في عام 2022، إلا أن نشاط الصفقات لا يزال أقل من المتوسطات التاريخية، وتؤدي تخفيضات أسعار الفائدة إلى زيادة الحجم داخل هذه المجالات من البنك. على سبيل المثال، مع أسعار الفائدة الأرخص، من المرجح أن تقوم البنوك بزيادة نفوذها وإجراء عمليات الاستحواذ بسبب ارتفاع معدلات العائد الداخلي المتوقع. ومع ذلك، فإن التخفيض الأولي لسعر الفائدة بمقدار 50 نقطة أساس من بنك الاحتياطي الفيدرالي لم يحسن المشهد بعد، حيث لم تنخفض أسعار الفائدة طويلة الأجل، ويعتمد هذا النشاط على أسعار الفائدة طويلة الأجل. ومع ذلك، فإن التوقعات بالنسبة لعمليات الاندماج والاستحواذ والأنشطة المصرفية الاستثمارية الأخرى تشير إلى زيادة الأحجام إلى مستويات تاريخية بعد فترة طويلة من ارتفاع أسعار الفائدة.

لا تزال أسهم بنك أوف أمريكا ذات قيمة عادلة

الجزء الأكثر فظاعة في أطروحة الاستثمار الصعودي لبنك أوف أمريكا هو تقييمه. وكما علقنا، فإن البنك يقف عند نقطة تحول محتملة فيما يتعلق بصافي دخل الفوائد، والتوقعات من جانب الشركة تشير إلى تحسن الخلفية. ومع ذلك، لن يكون السهم جذابًا إذا تم تداول البنك بسعر 3.00 أضعاف القيمة الدفترية للسعر إلى القيمة الدفترية الملموسة مع عرض عائد على متوسط حقوق المساهمين الملموسة بنسبة 12.8٪.

ولحسن الحظ بالنسبة للمستثمرين، فإن هذا ليس هو الحال. استنادًا إلى القيمة الدفترية الأخيرة للسعر إلى الملموسة للسهم الواحد البالغة 26.25 دولارًا أمريكيًا وسعر الإغلاق البالغ 42.62 دولارًا أمريكيًا، يتم تداول أسهم Bank of America بسعر 1.62 مرة من السعر إلى القيمة الدفترية الملموسة، وهو بلا شك تقييم لائق، مع الأخذ في الاعتبار أن 5- المتوسط السنوي لمضاعف سعر الكتاب الملموس يقترب من 1.60 مرة. في الوقت نفسه، يتداول منافس JPMorgan (JPM) بسعر أعلى بكثير بما يزيد عن 2.3 ضعف القيمة الدفترية للسعر إلى القيمة الدفترية الملموسة.

بالإضافة إلى ذلك، فإن عائد توزيعات الأرباح، بنسبة 2.30%، هو أيضًا عند متوسطه لمدة خمس سنوات. ومع زخم زيادة الأرباح، توفر الأسعار الحالية فرصة ممتازة لمستثمري الدخل الذين يبحثون عن أرباح آمنة ومتنامية على الرغم من القيمة المعتدلة لعائد الأرباح.

مخاطر BAC: ارتفاع تكاليف المخاطر، والسعر قريب من أعلى المستويات

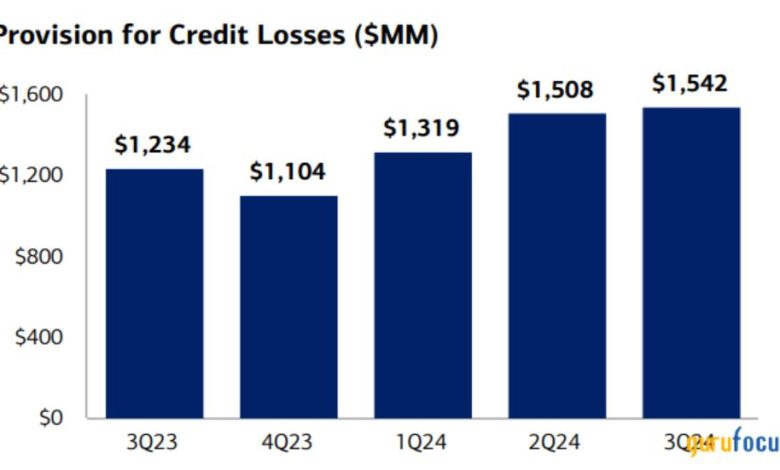

على مدى الأرباع الماضية، زادت مخصصات الخسائر الائتمانية لبنك أوف أمريكا بشكل طفيف. وبالنظر إلى أن محفظة القروض ظلت ثابتة بشكل أساسي على مدار العام، فقد ارتفعت تكلفة المخاطر التي يتحملها البنك. على الرغم من أن جودة أصول البنك لا تزال مرنة، إلا أن الأمور في الاقتصاد يمكن أن تتكشف دائمًا. إذا لم يتحقق الهبوط الناعم، فسيتم إبطال الفرضية الصعودية لبنك أوف أمريكا بسبب اعتماد البنك على الدورات الاقتصادية والائتمانية.

بالإضافة إلى ذلك، على الرغم من أن التقييم لا يزال مرتفعا، فإن الحقيقة مثل الشمس؛ لا يمكنك إخفاء ذلك بإصبع واحد فقط. في هذه الحالة، ارتفع السهم بأكثر من 60٪ خلال العام الماضي، متفوقًا بشكل مريح على مؤشر S&P 500 ومعززًا التفاؤل بين المستثمرين. عادة، عندما تكون معنويات السوق مرتفعة، تتضخم ردود الفعل على الأخبار السلبية، ويميل السهم إلى الانخفاض أكثر مما ينبغي. ومع ذلك، فإن البيانات المالية الإيجابية ومعنويات السوق المرتفعة هي الصيغة التي تمكن السهم من الحصول على عوائد زائدة.

ملخص

في الختام، نظرًا لتوقعات استرداد صافي دخل الفوائد، فإن أسهم Bank of America في وضع جيد لمواصلة تحقيق أداء قوي في السوق يجذب المستثمرين. يسمح التقييم العادل للسهم بمواصلة جاذبيته للمستثمرين على الرغم من المكاسب الهائلة في الأسعار خلال العام الماضي. وأخيرا، لا ينبغي للمستثمرين أن يتبعوا بشكل أعمى تصرفات المستثمرين الأسطوريين، وخاصة عندما تكون الأطروحة الصعودية واضحة. ولذلك، ونظراً لكل هذه الظروف، فإن سهم Bank of America يمثل فرصة في عام 2025.