زيادة الطرق للحصول على التعرض للاستثمار في الذكاء الاصطناعي

من الواضح أن الذكاء الاصطناعي (AI) كان موضوع الاستثمار المهيمن لعام 2024 وهو الموجة التكنولوجية الرئيسية التالية. وفقًا لمؤسسة IDC، سيتجاوز الإنفاق على الذكاء الاصطناعي 631 مليار دولار بحلول عام 2028. ومع تزايد الاهتمام والإنفاق على الذكاء الاصطناعي، هناك أيضًا عدد متزايد من الطرق للمشاركة في هذا الموضوع الضخم. تعتبر سلال ETF طريقة رائعة للحصول على التعرض. في هذا الأسبوع فقط، أطلقت شركة Blackrock، أكبر مدير للأصول في العالم، صندوقين جديدين لصناديق الاستثمار المتداولة، iShares AI Innovation and Tech Active ETF (BAI) وiShares Technology Opportunities Active ETF (TEK). ومن المحتمل أن يكون هناك الكثير غيرها في الطريق. ومع ذلك، لم يتم إنشاء الجميع على قدم المساواة.

قد لا يكون بعض المستفيدين من الذكاء الاصطناعي واضحًا على الفور. وتشمل هذه صناديق الاستثمار العقارية لمراكز البيانات مثل Digital Realty Trust (DLR) وEquinix (EQIX) بالإضافة إلى الشركات المشاركة في إنشاء البنية التحتية لمراكز البيانات الممثلة في ETF PAVE. كما أن الحاجة إلى زيادة إنتاج الكهرباء في الولايات المتحدة كان لها تأثير إيجابي على المرافق. بالإضافة إلى ذلك، تعود الطاقة النووية إلى الولايات المتحدة، ومن ثم فإن مخزونات اليورانيوم تؤدي أداءً أفضل كما يمكن للمرء أن يرى في أداء URA.

صناديق الاستثمار المتداولة المستفيدة من الذكاء الاصطناعي ذات الأداء الأقوى:

الشكل 1: الرسوم البيانية الأسبوعية لصناديق الاستثمار المتداولة الرائدة ذات الصلة بالذكاء الاصطناعي

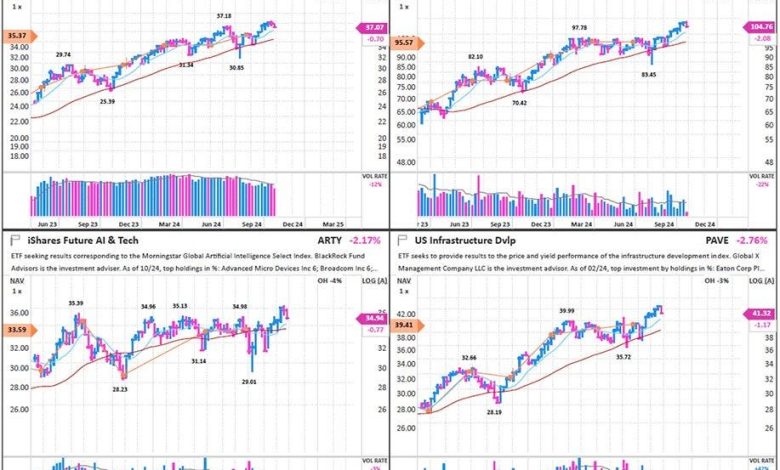

صناديق الاستثمار المتداولة المستفيدة من الذكاء الاصطناعي ذات الأداء الأضعف:

- لدى iShares Semiconductors (SOXX)، وGlobal X Robotics and AI (BOTZ)، وInvesco AI وNext Generation Software (IGPT)، وiShares Exponential Tech (XT) أيضًا بعض التعرض لموضوع الذكاء الاصطناعي. ويرتبط بعضها بموضوعات أخرى في السوق والتي تباين الطلب عليها مؤخرًا، مثل الطلب على الهواتف الذكية والسيارات. تظهر هذه المسرحيات العرضية أدناه في الشكل 2.

الشكل 2: الرسوم البيانية الأسبوعية لصناديق الاستثمار المتداولة ذات الصلة بالذكاء الاصطناعي

صناديق الاستثمار المتداولة في السوق الواسعة:

- Invesco Nasdaq 100 (QQQ)، وVangguard Mega Cap Growth (MGK): هذان المؤشران ليسا من ألعاب الذكاء الاصطناعي حصريًا ولكن لهما وزن كبير في كبار المنفقين، مثل Microsoft (MSFT)، وMeta (META)، وAmazon (AMZN)، وGoogle (GOOGL) يقودان الموضوع إلى الأمام.

الشكل 3: الرسوم البيانية الأسبوعية لصناديق الاستثمار المتداولة المذكورة أعلاه

هناك العديد من حالات الاستخدام للذكاء الاصطناعي، ويتعلق معظمها بتوفير التكاليف ومكاسب الكفاءة/الإنتاجية في كل قطاع تقريبًا. بعض من أكبر الكائنات المساعدة في البحث، والتعلم الآلي الآلي، والتسويق المبني على البيانات، واكتشاف الاحتيال/التسلل إلى الشبكة، والاستشارات المالية الآلية، وتحسين سلسلة التوريد، وأتمتة المصانع، وتكنولوجيا القيادة الذاتية، واكتشاف الأدوية، ومؤخرًا الذكاء الاصطناعي التوليدي، من بين أمور أخرى.. سيكون هناك العديد من الفرص في تلك الشركات التي يمكنها تسخير التقنيات. ولكننا نود الآن أن نلقي نظرة فاحصة على بعض المستفيدين من كل الإنفاق الذي يحدث لإنشاء البنية التحتية اللازمة، ولا سيما تشغيل جميع حالات الاستخدام المتنامية: مراكز البيانات.

وفيما يتعلق بمراكز البيانات، وفقًا لتقديرات الصناعة، يمكن أن يرتفع حجم السوق من حوالي 200 مليار دولار في عام 2022 إلى ما يقرب من 450 مليار دولار بحلول عام 2028.

وتشير ماكينزي إلى أنه من المتوقع أن يرتفع الطلب على الكهرباء من مراكز البيانات بأكثر من 150% بحلول عام 2030. وسيرتفع استخدامها من أقل من 2% مقارنة بإجمالي القدرة المركبة إلى أكثر من 4% خلال هذه الفترة. على الرغم من أنه جزء صغير، إلا أنه لا يزال هناك حاجة إلى قدر كبير من الطاقة الجديدة. تمثل شركات Hyperscalers مثل Alphabet وMeta وAmazon (AMZN) وMicrosoft وOracle (ORCL) حوالي 40% من سعة مركز البيانات. يمثل غير المتوسعين (الموقع المشترك) حوالي 25٪ وفي الموقع بالنسبة للباقي.

الشكل 4: نمو الطلب على الكهرباء في مراكز البيانات

وكما ذكرنا في مقالنا في مجلة فوربس في شهر مايو/أيار، “عزز محفظتك الاستثمارية بالاستعانة بالمرافق العامة”، فإن الطلب الإجمالي على الكهرباء في الولايات المتحدة من المتوقع أن يرتفع بما يتراوح بين 1% إلى 3% سنوياً على مدى العقد المقبل.

ومن الممكن أن تستمر التقديرات الحالية في الارتفاع. وتشير تقديرات أخرى أكثر جرأة إلى أن نسبة استهلاك الكهرباء من مراكز البيانات ستكون في خانة الآحاد العالية بحلول عام 2030. وتؤكد صفقات إمدادات الطاقة الأخيرة من مايكروسوفت وألفابت على النمو المقبل، فضلا عن الحاجة المستمرة للتحول نحو مصادر الطاقة النظيفة.

- في شهر سبتمبر، توصلت شركة MSFT وشركة Constellation Energy (CEG) الرائدة في مجال توفير الطاقة النووية في الولايات المتحدة إلى اتفاقية مهمة لإمدادات الطاقة. ستقوم CEG بإعادة تشغيل المنشأة النووية بقدرة 835 ميجاوات في جزيرة يبلغ طولها ثلاثة أميال والتي تم تقاعدها سابقًا في عام 2019. ستقوم MSFT بعد ذلك بشراء الطاقة من المحطة من تاريخ إعادة تشغيلها ~ 2028 لمدة 20 عامًا. وسوف يساعد ذلك في تخفيف بعض الضغط المتزايد على شبكة PJM، التي تغطي 13 ولاية في وسط المحيط الأطلسي.

- في أكتوبر، أعلنت شركة GOOGL عن صفقة مع شركة Kairos الناشئة للطاقة النووية لبناء سبعة مفاعلات نووية صغيرة بقدرة إجمالية تبلغ 500 ميجاوات، ومن المتوقع أن يتم تشغيلها قرب نهاية العقد. وفي حين لا تزال هناك عقبات، لم يتم حتى الآن تشغيل مفاعلات نووية صغيرة الحجم، ويبدو أن الصناعة تتقدم بقوة.

على الرغم من أن مجموعتي النمو Nasdaq 100 و Mega Cap كانتا متفوقتين بشكل كبير في الأداء على مدى فترة 18 شهرًا تقريبًا منذ بداية عام 2023، إلا أنهما تراجعتا من حيث القيمة النسبية مؤخرًا. لقد كان هناك تحول في القيادة من المنفقين (المتوسعين للغاية) كقادة إلى منتجات وخدمات البنية التحتية، ومقدمي الطاقة، لا سيما فيما يتعلق بمراكز البيانات.

فيما يلي 25 مجموعة صناعية تابعة لشركة O'Neil مرتبطة بطريقة ما بمراكز البيانات، مفصلة مع بعض أداء الأسعار والمقاييس الأخرى. لقد كان جميعهم تقريبًا فائزين على مدار 52 أسبوعًا، ومع ذلك، على مدى ثمانية إلى 13 أسبوعًا، هناك فصل كبير بين القلة الأولى والبقية.

الشكل 5: قائمة مجموعات صناعة أونيل ذات الصلة بمراكز البيانات

ختاماً

توفر ثورة الذكاء الاصطناعي العديد من الفرص الاستثمارية المثيرة التي تتجاوز مجرد أشباه الموصلات والبرمجيات. وعلى وجه الخصوص، من المرجح أن تكون الشركات التي تقوم ببناء مراكز البيانات وتشغيلها وتشغيلها هي المستفيد الأكبر من هذا الاتجاه الهائل. نحن نشجع المستثمرين على استكشاف هذه المجالات بمزيد من التفصيل لأننا نعتقد أن العديد من هذه الأسهم ستكون رائدة في السوق خلال العقد المقبل.

قدم كينلي سكوت، مدير استراتيجي القطاع العالمي في شركة William O'Neil + Co.، مساهمات كبيرة في تجميع البيانات وتحليلها وكتابتها لهذا المقال.

تنصل

لم يكن أي جزء من تعويض المؤلفين مرتبطًا أو سيكون مرتبطًا بشكل مباشر أو غير مباشر بالتوصيات أو الآراء المحددة الواردة هنا. قد يكون لدى شركة William O'Neil + Co. أو الشركات التابعة لها و/أو مسؤوليها أو مديريها أو موظفيها مصالح أو مراكز طويلة أو قصيرة، ويجوز لهم في أي وقت إجراء عمليات شراء أو بيع بصفته أصيلًا أو وكيلًا للأوراق المالية المشار إليها. إلى هنا.

شركة William O'Neil + Co. Incorporated هي مستشار استثمار مسجل لدى هيئة الأوراق المالية والبورصات. قد يكون لموظفي شركة William O'Neil + Company والشركات التابعة لها الآن أو في المستقبل مناصب في الأوراق المالية المذكورة في هذه الرسالة. لا ينبغي الاعتماد على المحتوى الخاص بنا باعتباره العامل الوحيد في تحديد ما إذا كنت تريد شراء أو بيع أو الاحتفاظ بالأسهم. للحصول على معلومات مهمة حول التقارير وأعمالنا والإشعارات القانونية، يرجى الانتقال إلى www.williamoneil.com/legal.

© 2024، William O'Neil + Company, Inc. جميع الحقوق محفوظة.

لا يجوز نسخ أو تكرار أي جزء من هذه المادة بأي شكل من الأشكال بأي وسيلة أو إعادة توزيعها دون الحصول على موافقة كتابية مسبقة من شركة William O'Neil + Co.